Gefahr einer Immobilienblase leicht abgeschwächt

Ein Rückgang der Wohnungspreise im obersten Segment, vor allem in "heissen" Regionen wie Genf und Zürich, kombiniert mit einem allgemein abgekühlten Immobilienmarkt in der ganzen Schweiz, könnte ein Signal sein, dass die Gefahr einer drohenden Immobilienblase im Land vorerst gebannt ist.

Die jüngsten Statistiken dürften für all jene ein Grund zur Erleichterung sein, die sich an die Immobilienkrise der 1990er-Jahre in der Schweiz erinnern. Viele Leute hatten damals ihre Häuser oder Wohnungen verloren, etliche Finanzinstitutionen hatten Milliardenverluste einstecken, einige gar den Betrieb ganz einstellen müssen.

Im Verlauf der letzten fünf Jahre stiegen die durchschnittlichen Immobilienpreise in der Schweiz aufgrund einer Kombination von Tiefstzinsen, steigenden Einwanderungszahlen und rückläufiger Wertentwicklung anderer Investitionsklassen wie Anleihen um mehr als einen Drittel. In Genf und Zürich schossen die Kosten für den Kauf eines Hauses in der gleichen Periode gar bis zu 70% in die Höhe.

In diesen Hotspots, angeheizt durch die starke Zuwanderung von gut betuchten Einwanderern, bildeten sich nach Ansicht von Experten erneut lokale Immobilienblasen, die Leute mit geringerem Einkommen aus den städtischen Zentren vertrieben. Auch wenn die Immobilienpreise in den meisten Teilen des Landes nachhaltiger blieben, befürchteten Experten einen generellen Dominoeffekt im gesamten Markt, falls eine der lokalen Blasen platzen sollte.

Doch zwischen August und September begann die Spitze des Eisbergs zu schmelzen. Nach Angaben der Firma Fahrländer Partner, welche die Preisentwicklung im Schweizer Immobiliensektor beobachtet, sanken die Preise für Wohneigentum im obersten Preissegment im ganzen Land um fast 5%. In Genf und Zürich sanken auch die Preise für günstigeren Wohnraum.

Diese Angaben werden von anderen Institutionen bekräftigt, welche die Preisentwicklung im Immobiliensektor ebenfalls verfolgen, darunter das Bundesamt für Wohnungswesen.

“Diese Entwicklung war längst überfällig”, erklärt Dominik Matter von Fahrländer Partner gegenüber swissinfo.ch. “Die Preise hatten in gewissen geografischen Gebieten und Marktsegmenten derart hohe Niveaus erreicht, dass sich die Haushalte diese schlicht nicht mehr leisten konnten.”

Matter glaubt, dass die neuen Regulierungs-Vorschriften – teilweise von den Banken selbst eingeführt, teilweise verfügt von der Schweizerischen Nationalbank (SNB) – Wirkung zeigen.

2012 entwickelte die Schweizerische Bankiervereinigung (SBVg) im Bemühen, die steigende Hypothekarkreditvergabe durch ihre Mitglieder etwas zu bremsen, neue Richtlinien. Dazu gehören die Vorgaben, dass ein Drittel einer Hypothek innerhalb von 20 Jahren zurückbezahlt sein muss, und dass nur noch 10% der insgesamt 20% Eigenmittel aus Guthaben der Pensionskasse stammen dürfen. Diese selbstregulierenden Vorgaben wurden im Juni 2014 nochmals verschärft. Neuhypotheken müssen jetzt innerhalb von 15 Jahren teilweise amortisiert sein.

Weiterhin Ungleichgewichte

Mehr

Bauboom hält an – trotz leerer Büroflächen

Zusätzlich zu den Richtlinien der Banken hat die SNB die Regierung zweimal (2013 und 2014) aufgefordert, für die Banken verbindliche Eigenkapitalvorschriften im Hypothekenbereich zu erlassen, um die Kreditvergabe einzudämmen. Seit Anfang 2014 müssen die Banken nun 2% ihrer Kapitalreserven zurückstellen, um allfällige Hypothekarausfälle decken zu können. Anders gesagt: Eine Bank muss für 100 Franken Kredit zwei Franken ihres eigenen Geldes zur Seite legen, um Ausfallrisiken zu decken.

SNB-Präsident Thomas Jordan räumte ein, dass die Immobilienpreise in diesem Jahr in einem weniger alarmierenden Tempo steigen, warnte aber zugleich mehrmals, die Gefahr einer platzenden Immobilienblase dauere an. Die Entwicklung gehe in die richtige Richtung. “Dennoch gibt es weiterhin Ungleichgewichte. Für eine Entwarnung ist es deshalb noch zu früh”, sagte Jordan im Juni.

Erste Anzeichen einer Stabilisierung der Immobilienpreise heisst noch nicht, dass nun Champagnerkorken knallen werden. Zunächst einmal, weil niemand mit Sicherheit sagen kann, ob die Preiskorrekturen auch in Zukunft geordnet weiter gehen und nicht einfach abstürzen werden.

Immobilienblase?

Noch ist das letzte Wort nicht gesprochen, ob es in der Schweiz wieder eine Immobilienpreisblase gibt oder nicht. Der Beweis kann nur erbracht werden, falls eine solche Blase platzen würde. Beobachter sind aber der Ansicht, dass Wohnraum-Immobilien in gewissen Teilen der Schweiz zur Zeit überteuert sind.

Anders als bei der letzten Immobilien-Krise in den 1990er-Jahren wurden die Preise dieses Mal nicht durch steigenden Wohlstand, erhöhte Konsumentenkaufkraft und lasche Kreditvergabe in die Höhe getrieben. Im Gegenteil, die Preise schnellten in den letzten Jahren als Resultat eines wirtschaftlichen Abschwungs in die Höhe, der nicht nur die Zinsen auf ein Tiefstniveau getrieben, sondern auch ausländische Investitionen in den “sicheren Hafen” Schweiz angezogen hatte.

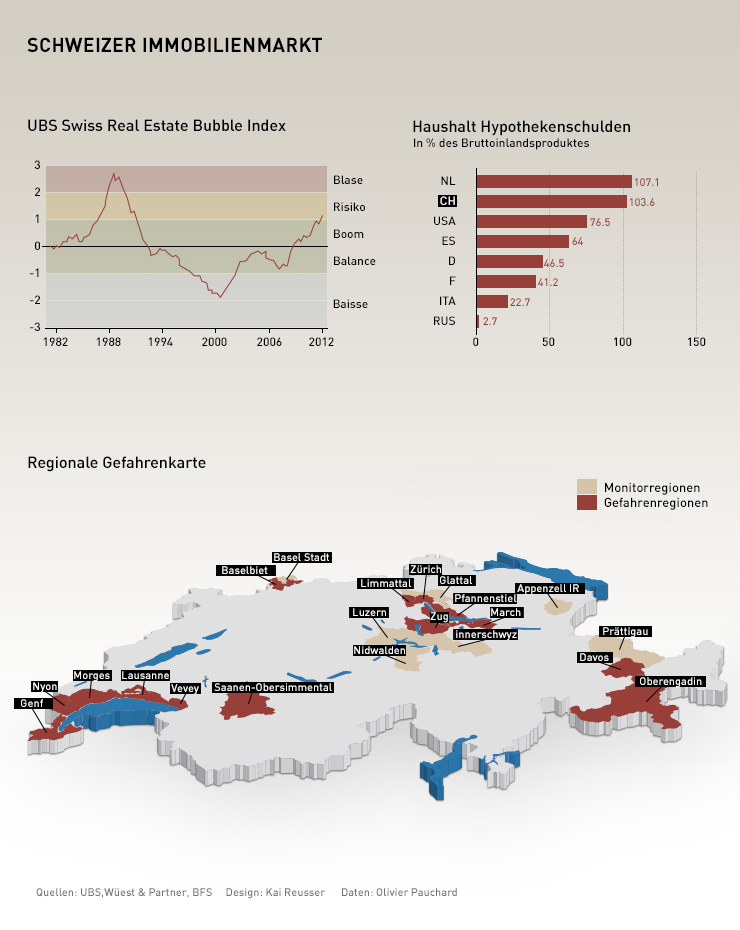

Im letzten Jahr stieg die Hypothekarschuld in der Schweiz um 24 auf 712 Milliarden Franken. Das sind 109% des Bruttoinland-Produkts (BIP) von 2013; im Verhältnis zum BIP ist dies eine der weltweit höchsten Hypothekarschulden. Etwa 90% aller Schulden der Schweizer Haushalte (umfasst Kredite aller Art) entfallen auf Immobilien.

Die Schweiz ist keineswegs das einzige Land, das wegen seiner Immobilienpreise Bedenken auslöste. Beobachter machen sich auch wegen steigenden Immobilienpreisen in Ländern wie China, Kanada, Australien, Neuseeland, Norwegen und Schweden Sorgen.

Dazu kommt, dass der Rückgang bei den Immobilienpreisen einher geht mit einem leichten Rückgang der allgemeinen Haushaltseinkommen, was die Fähigkeit vieler Leute schmälert, die Immobilienpreise mit ihrer sinkenden Kaufkraft auffangen zu können. Zudem sinken die Mietzinse bisher rascher als der Wert von Eigenheimen, was den Anreiz verringert, Wohneigentum zu kaufen oder Zweitwohnungen zu vermieten.

Robust

Mehr als 18% aller Kunden, die bei der Grossbank UBS eine Hypothek aufnehmen wollen, möchten überschüssiges Bargeld in Immobilien anlegen. Diese Zahl könnte aber schrumpfen, wenn der Ertrag solcher Investitionen, in Form von Mieteinnahmen, ein unannehmbar tiefes Niveau erreicht.

Die jüngste Entwicklung führte auch dazu, dass der Immobilienblasen-Index der UBS trotz der abgekühlten Preissteigerung gestiegen ist. Das Risiko nahm zu, weil die Haushaltseinkommen leicht rückläufig sind und es Konsumenten damit schwieriger haben, mit den derzeitigen Preisen Schritt zu halten. Diese steigen generell immer noch, wenn auch weniger rasch als in den letzten Jahren.

Dennoch ist Claudio Saputelli, Immobilienexperte bei der UBS, der Auffassung, dass der Markt für den Moment unter Kontrolle sei. Die Schweizer Wirtschaft könne zwar aufgrund von Abwärtsbewegungen in anderen wichtigen globalen Handelsmärkten etwas schwanken, bleibe aber vorerst relativ stabil.

Die Zuwanderungsrate wird durch die Schweizer Abstimmung vom 9. Februar 2014, den Zugang von ausländischen Arbeitskräften einzudämmen, beeinflusst werden. Die Regierung dürfte aber wohl mehr als ein Jahr brauchen, um Massnahmen zur Umsetzung der Initiative zu definieren und einzuführen; bis sich die Auswirkungen dieser Massnahmen dann klar zeigen, wird nochmals Zeit vergehen.

Eine weitere Initiative, mit der die Einwanderung in die Schweiz noch rigoroser eingeschränkt worden wäre, wurde am 30. November 2014 an der Urne verworfen.

“Das grösste Risiko für den Wohnungsmarkt wären steigende Zinsen”, warnt Saputelli, der damit frühere Befürchtungen wiederholt, dass irgend ein plötzlicher Anstieg der Immobilien-Finanzierungskosten Zahlungsverzug und mögliche Zwangsvollstreckungen nach sich ziehen könnte.

Zum Glück für Immobilienbesitzer mit Hypothekarkrediten sieht die SNB keine grosse Wahrscheinlichkeit für eine Erhöhung der Zinsen vor 2017. Wichtig ist der SNB, dass die Hypothekarschulden (die gegenwärtig 90% aller Schulden der Schweizer Haushalte ausmachen) auf ein tieferes Niveau gebracht werden können, bevor die Zinsen wieder zu steigen beginnen.

(Übertragung aus dem Englischen: Rita Emch)

In Übereinstimmung mit den JTI-Standards

Einen Überblick über die laufenden Debatten mit unseren Journalisten finden Sie hier. Machen Sie mit!

Wenn Sie eine Debatte über ein in diesem Artikel angesprochenes Thema beginnen oder sachliche Fehler melden möchten, senden Sie uns bitte eine E-Mail an german@swissinfo.ch