Des milliards oubliés après des années de dur labeur

Chaque année, les caisses de pension perdent la trace de dizaines de milliers d’anciens assurés, dont la moitié sont des étrangers. Plusieurs milliards de francs restent ainsi en attente d’être un jour réclamés par leurs propriétaires. Mais parfois, ces derniers ne se manifestent jamais.

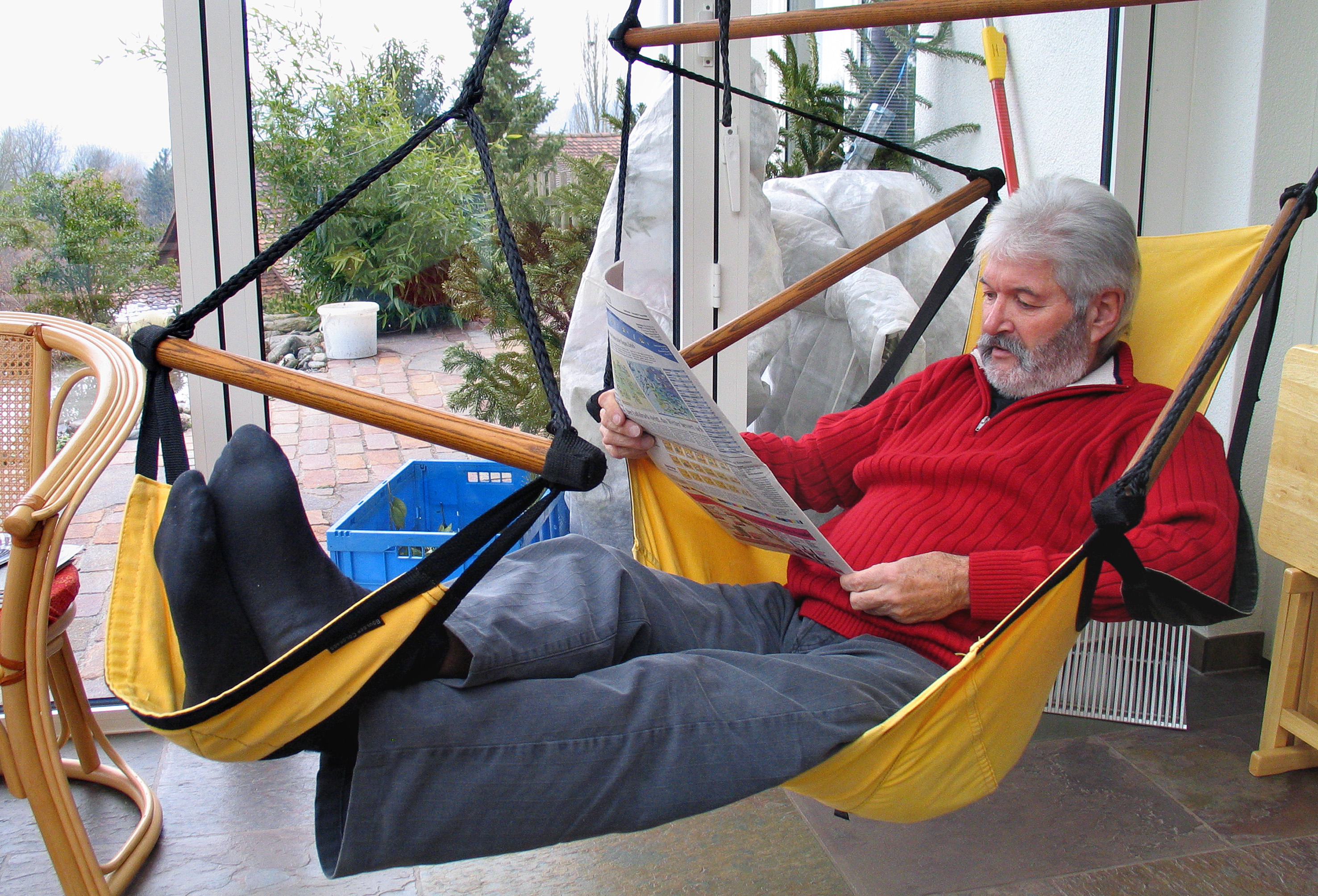

Partis sans laisser d’adresse. Ce qui pourrait ressembler à un scénario de film est en réalité très fréquent dans le domaine des rentes de vieillesse. Beaucoup d’anciens assurés disparaissent dans la nature, laissant derrière eux des milliers de francs, fruit d’années de travail acharné. Au total, près de 5 milliards de francs suisses ont ainsi été accumulés dans les caisses de pension suisses.

Même si des garde-fous ont été mis en place, le phénomène intervient généralement lors d’un changement d’employeur. La loi sur la prévoyance professionnelle (LPP) garantit à chaque assuré le droit à une prestation de libre passage, soit le versement du capital de la caisse de retraite à l’institut de prévoyance du nouvel employeur.

Si l’assuré ne trouve pas immédiatement un nouvel emploi, les avoirs accumulés sont déposés sur un compte bloqué auprès de la «Fondation institution supplétive LPP», créée spécialement par les partenaires sociaux, ou auprès d’une banque ou d’une compagnie d’assurance. Les fonds sont censés y rester jusqu’à ce que l’assuré demande le transfert vers une nouvelle caisse de pension ou qu’il atteigne l’âge de la retraite.

En Suisse, le système de prévoyance se base sur trois piliers:

L’assurance vieillesse et survivants (AVS) et l’assurance-invalidité sont destinées à garantir les besoins vitaux des retraités, orphelins, veuves et handicapés. Ces assurances étatiques sont obligatoires pour tous, y compris pour les indépendants.

La prévoyance professionnelle pour la vieillesse, les survivants et les invalides (caisses de pension) sert à assurer, avec l’AVS, au moins 60% du dernier salaire. Les travailleurs indépendants ne sont pas tenus de s’affilier au 2e pilier.

Le troisième pilier, facultatif, est constitué de la prévoyance personnelle, qui permet de couvrir des besoins supplémentaires après la retraite.

Contacts perdus

Etrangement, une grande partie ce ces fonds n’est jamais réclamée par leurs propriétaires. Et de nombreux assurés ne peuvent même pas être retrouvés par les institutions qui gèrent les actifs de libre passage: ils ont changé plusieurs fois de domicile ou sont partis à l’étranger sans indiquer leur nouvelle adresse.

A elle seule, la Fondation institution supplétive LPP a perdu le contact avec 600’000 titulaires de comptes, parmi lesquels la moitié sont des étrangers, pour un montant total de 2,5 milliards de francs. Selon les estimations, une somme identique «dormirait» auprès des banques et des compagnies d’assurance.

«Nous savons exactement à combien chaque assuré dont les actifs ont été déposés auprès de notre fondation a droit. Chaque franc peut être attribué. Ce que nous ne savons pas en revanche, c’est l’adresse actuelle ou les coordonnées bancaires de ces personnes. Cela nous permettrait de verser l’argent», indique Max Meili, directeur de la Fondation institution supplétive LPP.

Améliorer l’information

Souvent, les contacts sont rompus à l’échéance d’un contrat de travail. A ce moment-là, la caisse de pension est tenue de communiquer à l’assuré le montant du capital accumulé et de lui demander où doit être versé le capital. Parfois, les employeurs communiquent trop tardivement le départ du collaborateur, c’est-à-dire lorsqu’il a déjà changé d’adresse ou quitté la Suisse.

Il n’est pas rare que les assurés ignorent simplement l’existence des avoirs de leur régime de retraite. Chaque année, des milliers de personnes ne répondent tout simplement pas aux demandes de leur caisse de pension et oublient d’indiquer où sont déposés leurs avoirs. Dans tous les cas, l’argent n’est pas perdu: au plus tard deux ans après le départ d’un assuré, les caisses de pension ont l’obligation de verser les avoirs abandonnés à la Fondation institution supplétive LPP. Mais cette transaction se fait souvent à l’insu de l’assuré.

D’après les syndicats, tout cela montre que les employeurs et les caisses de pension pourraient mieux informer les assurés de leurs droits. «De nombreux problèmes pourraient être évités avec l’introduction d’un formulaire obligatoire que l’assuré devrait signer à la fin de son contrat de travail», avance Kuert Killer, responsable de la politique sociale à la fédération syndicale Travail.Suisse.

En règle générale, les avoirs de retraite de la prévoyance professionnelle peuvent être versés à l’assuré lorsqu’il a atteint l’âge de la retraite.

Dans trois cas cependant, ils peuvent être retirés antérieurement. Si l’assuré:

– quitte la Suisse pour s’installer dans un pays non membre de l’Union européenne ou de l’Association européenne de libre-échange. En cas de départ vers un pays membre, les actifs doivent en revanche rester sur un compte bloqué en Suisse (auprès de la Fondation institution supplétive LPP) jusqu’à l’âge de la retraite.

– débute une activité lucrative indépendante et n’est plus soumis à la prévoyance professionnelle obligatoire.

– a besoin d’argent liquide pour acheter une résidence principale (maison ou appartement) ou pour amortir une hypothèque immobilière.

Accords avec d’autres pays

Il est probable que des sommes importantes sont également oubliées, en particulier par des étrangers, auprès de l’Assurance vieillesse et survivants (AVS), l’assurance étatique qui permet, de concert avec les fonds de pension, de maintenir le niveau de vie après la retraite.

L’AVS ne dispose toutefois pas de chiffres à ce propos. Cela est notamment dû au fait que dans ce système d’assurance, l’assuré n’accumule pas de capital propre. Les rentes AVS sont en effet financées par les primes des assurés actifs.

«La Confédération a signé des accords avec une quarantaine de pays européens, ce qui nous permet de collaborer étroitement avec les diverses institutions étatiques de prévoyance. Nous sommes régulièrement contactés par ces institutions, lorsque par exemple un ancien assuré s’annonce auprès de l’une d’elles et indique avoir également travaillé en Suisse», explique Rolf Camenzind, responsable de la communication à l’Office fédéral des assurances sociales.

Ces accords n’ont toutefois pas été signés par tous les pays. C’est le cas notamment du Kosovo, d’où proviennent de nombreux travailleurs actifs en Suisse. Par ailleurs, en cas de décès d’un ex-assuré, les veuves et les orphelins ignorent souvent leurs droits aux prestations en Suisse. Et l’AVS ne recherche pas activement les bénéficiaires de rentes, même s’ils ont atteint l’âge de la retraite.

Il n’est jamais trop tard

Dans le domaine des caisses de pension, cette tâche est assurée par la Centrale du 2e pilier, une institution chargée de rétablir le contact entre les institutions de prévoyance et les assurés qui ont atteint l’âge de la retraite. Ce bureau a été créé par le gouvernement suisse, à la demande de l’Italie, de l’Espagne et du Portugal, après la mise en lumière du problème des fonds oubliés par les travailleurs de ces pays.

La Centrale du 2e pilier entretient à son tour des contacts avec les institutions de prévoyance des pays européens. Mais les recherches menées à l’étranger ne donnent souvent pas de résultat. «En Suisse, nous trouvons presque toujours les bénéficiaires. Mais il est beaucoup plus difficile de retrouver un étranger qui a quitté la Suisse. Et cela devient quasiment impossible s’il ne retourne pas dans son pays d’origine, ou s’il ne communique pas son retour à l’Institut de prévoyance étatique», souligne Daniel Dürr, directeur de la Centrale du 2e pilier.

Dans ce cas, le seul espoir est que le bénéficiaire s’annonce spontanément. Et il n’est jamais trop tard: les dossiers sont conservés par la Centrale jusqu’à ce que le bénéficiaire atteigne l’âge de 100 ans. «Nous sommes disposés à verser les avoirs même si le propriétaire s’annonce lorsqu’il a déjà fêté ses 101 ans», affirme toutefois Max Meili.

(Traduction de l’italien: Samuel Jaberg)

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.