Qui veut encore être banquier en Suisse?

Les banques licencient et redéfinissent le profil des talents qu’elles cherchent. Et les employés en place s’accrochent à leur siège. Dans un tel climat, qui voudrait encore entrer dans un secteur à la réputation ternie, où la sécurité de l’emploi n’est plus qu’un souvenir?

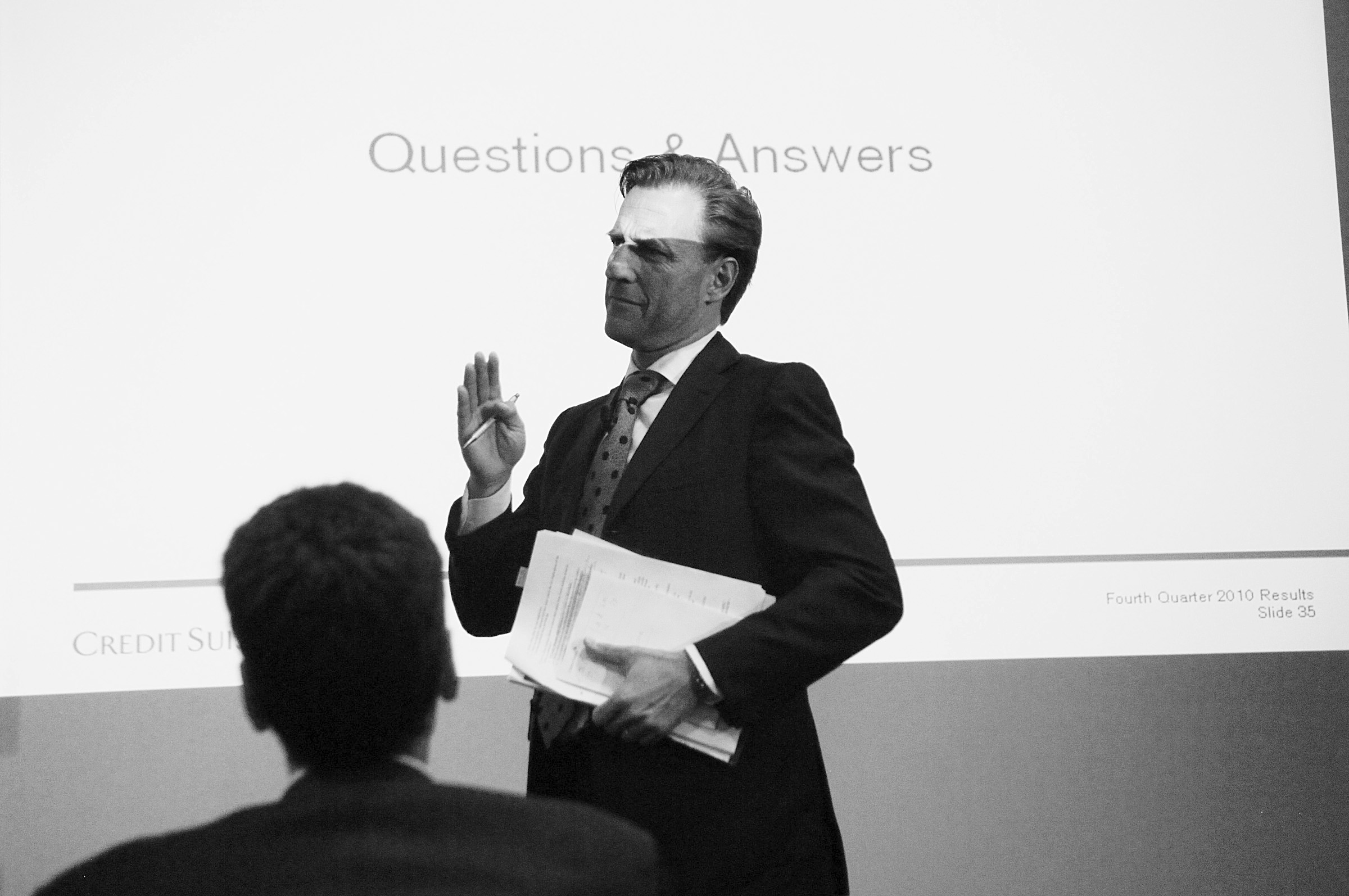

L’année dernière, UBS et Credit Suisse ont supprimé ensemble 7000 emplois dans le monde, dont près de 1500 en Suisse. Et le mois dernier, dans la presse dominicale, le patron d’UBS Sergio Ermotti disait craindre la suppression de 20’000 emplois supplémentaires dans le secteur bancaire suisse pour les années à venir. Soit un cinquième des effectifs actuels.

«Je crains que l’on annonce encore des suppressions d’emplois cette année. Les banques ont une tendance inquiétante à délocaliser des opérations pour se préparer au durcissement des règlements», confie Denise Chervet, secrétaire générale de l’Association Suisse des employés de banque (ASEB).

Malgré cette tendance générale à la réduction des effectifs, on trouve encore des offres d’emploi dans le secteur bancaire, particulièrement pour les établissements de petite et moyenne importance, comme le confirme l’agence de recrutement spécialisée Robert Walters.

Mais les banques se concentrent désormais sur le personnel expérimenté. «Elles veulent embaucher des gens qui seront en mesure d’être performants dès le premier jour», explique le consultant Benjamin Menai.

On ne rigole plus

Un demandeur d’emploi devrait savoir quel type de profil est le plus recherché en ce moment. Les juristes sont les plus demandés, car les banques veulent garder une longueur d’avance dans un environnement légal en rapide évolution.

Mais certaines engagent encore des gestionnaires de portefeuille et des stratégistes, parce qu’elle cherchent à augmenter leurs actifs, note Benjamin Menai.

Denise Chervet admet qu’un banquier bien qualifié, expérimenté et plurilingue peut encore décrocher un emploi dans le secteur, mais que «la différence aujourd’hui c’est que quand vous avez un poste, vous ne savez jamais combien de temps vous allez pouvoir le garder».

Le temps où l’on pouvait allégrement sauter d’un job à l’autre dans le secteur financier pour quelques milliers de francs de salaire en plus est révolu, confirme Benjamin Menai. «Les candidats font de plus en plus attention à l’entreprise pour laquelle ils veulent travailler, à la mission qui sera la leur et à l’environnement dans lequel ils vont évoluer», précise le chasseur de têtes.

Confiance malgré tout

L’année dernière, alors que la grande banque était en pleine phase de réduction des coûts, Philipp Zogg, 28 ans, a rejoint le Graduate Training Program (GTP) d’UBS, qui offre une formation pratique de 18 à 24 mois aux diplômés universitaires. Aujourd’hui, il fait partie des 1100 jeunes engagés dans le cursus GTP (dont 200 en Suisse), un chiffre pratiquement égal à ceux des années d’avant la crise.

«J’avais également examiné la possibilité d’une carrière de consultant, ou dans le secteur public, et j’ai pris en compte la mauvaise réputation du secteur bancaire, mais ce critère n’a pas été décisif, explique Philipp Zogg. Malgré toutes les critiques, la banque reste une composante essentielle de l’économie suisse».

De manière surprenante d’ailleurs, le nombre de personnes travaillant dans les banques en Suisse n’a chuté que de moins de 2% dans les deux années qui ont suivi la crise. Et il y avait à fin 2010 en Suisse 108’000 personnes employées par une banque, soit 4000 de plus qu’en 2006. Ces chiffres, fournis par la Banque nationale, ne prennent toutefois pas encore en compte les récentes vagues de réductions de postes.

Mais contrairement aux deux géants UBS et Credit Suisse, les banques cantonales, les banques privées les banques étrangères et le groupe coopératif Raiffeisen ont pas mal embauché ces dernières années.

Risques de bulle

Une partie de leur croissance est due à la clientèle qui a retiré ses fonds des grandes banques pour les confier à des rivales plus locales et plus modestes. Un autre facteur positif a été la santé insolente du secteur immobilier en Suisse, qui a convaincu de nombreuses personnes d’investir dans la pierre, créant par là même un boom des prêts hypothécaires.

Mais pour ces banques, la fête pourrait ne plus durer bien longtemps. La vague mondiale de traque à l’évasion fiscale a commencé à cibler même les petites banques, comme le montrent les démêlés de Wegelin avec la justice américaine en début d’année. Pour la première fois, une banque étrangère a été poursuivie pénalement aux Etats-Unis, ce qui a amené à la reprise de l’essentiel de ses activités par Raiffeisen.

Le boom de l’immobilier fait aussi craindre une bulle, dont l’éclatement pourrait être désastreux pour le pays. «Le boom des prêts hypothécaires a atteint son apogée et les taux d’intérêt ne pourront pas rester aussi bas pendant encore bien longtemps», estime Denise Chervet.

Philipp Zogg, de son côté, reste stoïque au milieu des sables mouvants du secteur bancaire suisse. «La formation que je reçois à l’UBS me donnera des compétences essentielles et constituera un atout sur mon CV, note-t-il avec philosophie. Dans 10 ans, je ne sais pas si je serai banquier, consultant ou si j’aurai ma propre affaire. Ce qui est important, c’est d’avoir une base solide et de prendre les choses étape par étape. Aujourd’hui, vous devez être flexible, parce que vous ne savez pas ce que la vie vous réserve ni où vous finirez».

Le secteur bancaire suisse n’est pas le seul à connaître des réductions massives d’effectifs depuis l’éclatement de la crise financière en 2008.

Selon l’agence de presse spécialisée Bloomberg, le secteur financier a perdu près de 200’000 emplois dans le monde l’année dernière.

En août 2011, HSBC a annoncé qu’elle allait supprimer 30’000 postes. Lloyds est en train d’en supprimer 15’000 Barclays 3000 et la Royal Bank of Scotland 3500. La banque néerlandaise ABM Ambro a également pris la décision l’année dernière de couper 2350 postes.

Aux Etats-Unis, Bank of America a lancé en septembre de l’année dernière un programme de réduction des coûts qui touche 30’000 emplois et a annoncé en mai de cette année 2000 suppression de plus. Citigroup a dit en décembre vouloir supprimer 4500 postes. Goldman Sachs prévoit une réduction de 1000 et Morgan Stanley de 1600 emplois.

Traduction de l’anglais: Marc-André Miserez

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.