诺华及其下一个癌症冒险

诺华公司(Novartis)为何肯向葛兰素史克(GlaxoSmithKline)支付160亿美元(约合1000亿元人民币),以换取一系列以前销路不太好的癌症药品?分析家们不认为瑞士药企是在烧钱,下面便是他们给出的原因。

人们通常以为癌症救命药一定好销,事实恰恰相反,制药商要想成功,就必需专攻某一种疾病,作专注的营销商。

抗乳癌药品拉帕替尼(Lapatinib,美国市场商品名为Tykerb)就是一个恰当的例子,它可以同罗氏公司(Roche)的曲妥珠单抗(Herceptin)及后续产品帕妥珠单抗(Perjeta)相竞争。尽管此药上市已7年,疗效也已得到证实,但这个以Tyverb作为商品名在欧洲销售的抗癌药从未爆发十足潜力,其销量也在下滑。

在开发拉帕替尼及其它出售给诺华的抗癌药潜力上,葛兰素史克遭遇了失败,因为该公司主要关注的是呼吸道疾病药品,抗癌药只占其业务的5.4%。苏黎世州立银行(Zürcher Kantonalbank)分析师迈克尔·纳弗拉特(Michael Nawrath)指出,该公司缺乏能够带动新药品的热销支柱产品。

罗氏和诺华作为世界最大的两家抗癌药企业,都专注于研发这类高利润产品,也都有专门的肿瘤药销售队伍。葛兰素史克的药品若交在这两家企业手中,是不可能发生这种情况的。

纳弗拉特解释说,在过去几年里,诺华公司搭建了基础设施,已取得肿瘤药制造的第二名地位。这将令其应用已有的销售渠道,进行必要的推广研究,以开发该系列药品的潜力。

4月22日诺华公司宣布了总价值高达285亿美元的交易,以重塑业务重心-把“问题子女”疫苗与动物保健业务出售给葛兰素史克,同时收购后者的高利润抗癌产品系列,及其目前与将来肿瘤研发渠道中的选择权。

虽然诺华把疫苗部门以71亿美元出售给葛兰素史克,动物保健业务以54亿美元出售给礼来(Eli Lilly),会给企业带来大笔收入,分析家却批评了诺华可能要为肿瘤系列药品支付的160亿美元。这一系列药品包括抗肾癌药帕唑帕尼、抗黑素瘤Tafinlar和Mekinist、抗乳癌药拉帕替尼、淋巴瘤药品Arzerra、增加血小板数量的艾曲波帕(Promacta),及研发中产品的选择权。

据纳弗拉特介绍,凭借葛兰素史克的系列药品,诺华有望强化在价值350亿美元的免疫肿瘤药品市场中的地位。免疫肿瘤疗法是任何一家制药企业都必须积极投入的创新研究手段,因为混合治疗具有令药品销售收入翻倍的潜力。

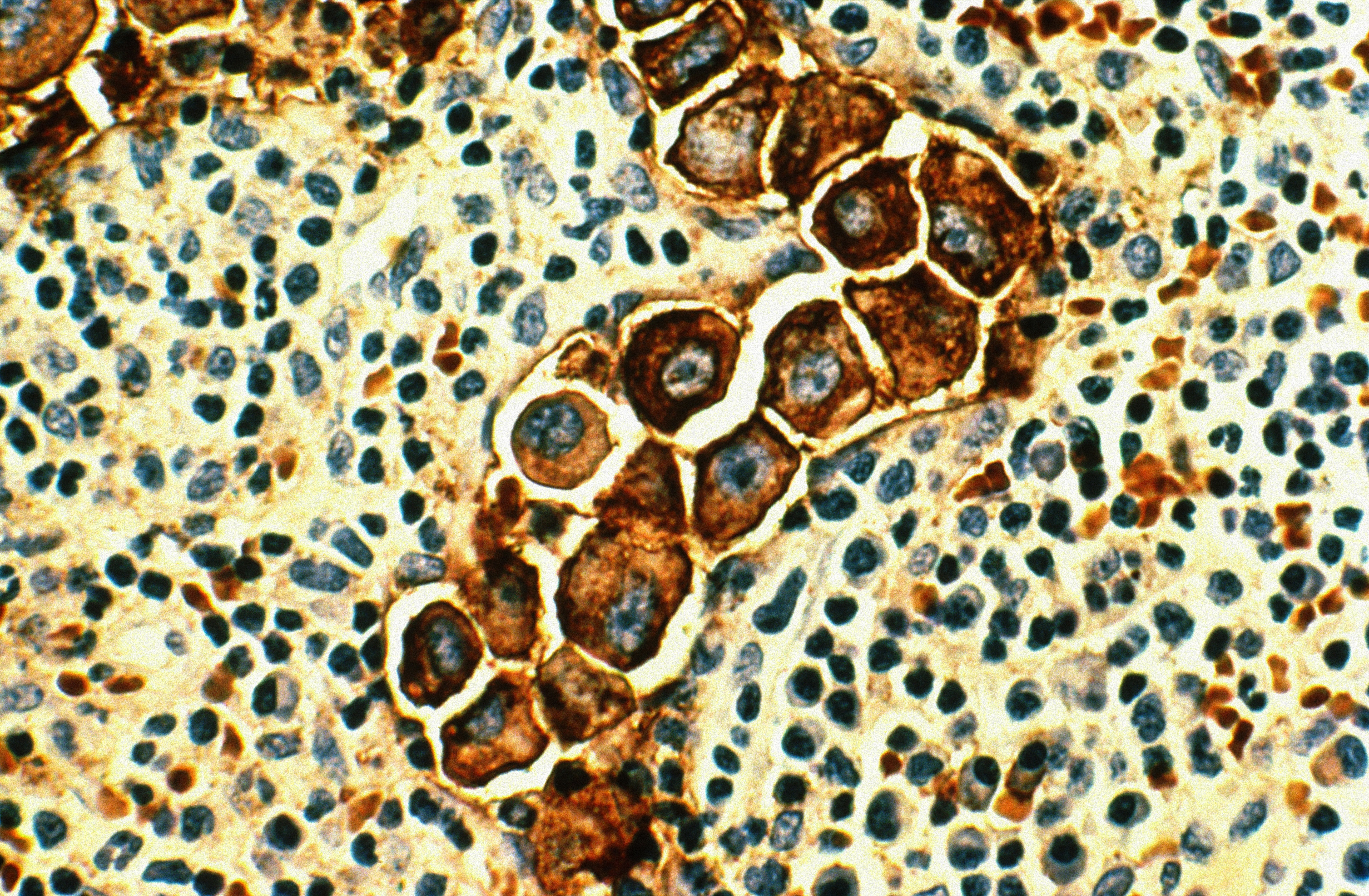

免疫肿瘤疗法是利用人体自己的免疫系统,配合直接针对肿瘤细胞的物质,来更有效地对抗肿瘤细胞。这些药品能把不治之症变成像艾滋病、糖尿病或是高血压这类可以控制的慢性疾病。

提升希望

“据我们猜测,同一系列药品若是在肿瘤药品的专业开发与营销商手中,那么2013年就可产生约29亿美元的销售收入,”纳弗拉特表示。而去年葛兰素史克只从中取得16亿美元销售收入。

这位银行分析师还透露,该系列药品甚至可能达到120亿美元的销售峰值。

在肿瘤药方面,从未有人认为诺华可与同样出自巴塞尔的罗氏制药平起平坐。诺华的白血病药品伊马替尼(Glivec)2013年创下47亿美元的销售佳绩,被看作一单赢家,排在抗癌药销量榜的第四位,而排在前三位的都是罗氏产品。

如今与葛兰素史克的交易提升了希望值。首席执行官约瑟夫·吉梅内斯(Joseph Jimenez)坦率地告诉瑞士小报《一瞥报》(Blick),现在他准备赶超罗氏。专利权期限截止2023-2030年的产品应该足以让诺华进一步发展,更容易地应付因热销药品不再受保护而产生的所谓“专利悬崖”。

诺华发言人杉本哲透露,该公司从至少3种产品上看到销售过十亿美元的热销潜力,它们分别是抗肾癌药帕唑帕尼(Votrient),及抗黑素瘤新药Tafinlar和Mekinist,后两种药品将会使诺华成为皮肤癌药品的最大制造商。

据保健行业情报提供商艾美仕市场研究公司(IMS Health)预测,到2016年专利保护期满时,与之前的5年相比,它将会给品牌药品的销售收入造成1060亿美元的损失。

高血压药品缬沙坦曾是诺华制药连续十多年的热销产品。到2011年该药开始失去专利保护时,成本不到原产品零头的山寨药品充斥了市场。诺华持有的白血病药品伊马替尼专利保护权在不少国家已经到期,同样的命运仍将重演。

正如诺华所警告的那样,伊马替尼专利期满的真正影响将发生在2015和2016年,届时专利权在美国与欧洲正式失效。不过其后续产品尼罗替尼(Tasigna)的收入将会抵销部分销售收入的下降。

销售的秘诀?

对这次收购的拉帕替尼和帕唑帕尼等产品,诺华可以使用抗癌药飞尼妥(Afinitor)的销售渠道,因为三者用途相似。抗黑素瘤亦可应用同一渠道。分析家们认为,凭借诺华公司在这方面的专长,加上已有的专业化销售力量,这不会造成太多的成本增长。

药品营销的关键是医生。通过对患者人群及处方来分析业务潜力,制药企业可以辨认出哪些医生最可能开药,针对他们有的放矢。

传统做法是派遣销售代表,定期(通常为数周)走访这些医生,给他们提供临床资料、学报文章和药品的免费样品。

博雅公共关系公司(Burson-Marsteller)估计,仅在美国,到本世纪头十年末,诺华公司就曾雇佣过大约6000名专职销售代表,以1亿瑞郎(约合7亿元人民币)的营销预算来销售一种高级药品,例如高血压药物缬沙坦(Diovan)。

变换的时代

然而时代在变迁。博雅公司指出,随着医生不再依靠销售代表提供的信息,而是直接上网查找,代表的人数也在不断缩减。如今这些销售代表一改以往用礼物与样品来打动医生的做法,他们现在拿着装满临床资料的平板电脑来说服医生们。

各企业都在进行成本昂贵的临床试验,就治疗同一种疾病的产品作一对一的比较,以取得某种药物药效更佳或性价比更高的证据。诺华也准备这么做,去年该公司用于研发的金额就高达96亿美元。

葛兰素史克新获批准的药物Tafinlar和Mekinist,就是罗氏抗皮肤癌药威罗菲尼(Zelboraf)的直接竞争对手。诺华也可能会作临床试验,以显示首批被批准为混合治疗药物的Tafinlar和Mekinist,在抗药性方面胜过威罗菲尼。

在如今这个时代,各企业都感受到民愤,要求它们公开所支付款项与礼物的清单,要想收回这些昂贵营销努力付出的代价,压力还是很大的。

营销服务提供商致盛咨询公司(ZS Associates)介绍说,美国医药代表人数从2006年顶峰期的10.7万人下降到2013年的6万人,这便是原因之一。致盛的分析师称,一方面接触医生的条条框框变得更多,另一方面复方抗癌药品需要经过专门培训的代表才能说服肿瘤专家,尤其是当各种产品的质量大同小异时。

“上世纪90年代,销售代表们曾用免费赠品作产品推广,”纳弗拉特补充说:“如今你需要的不止于销售队伍,你还得提供有效益的证据,这不仅是谈疗效,也包括经济效益,你得给每年(每种治疗)5万瑞郎的价格作出辩护。”

出于竞争理由,诺华公司不愿透露销售代表的人数及业务分布细节。但2013年,全球销售队伍效能(Global Sales Force Effectiveness)主管彼得·迪恩(Peter Deane)在制药业网站eyeforpharma上表示,诺华有1.8万名左右销售代表与销售经理。

翻译:小雷

符合JTI标准

您可以在这里找到读者与我们记者团队正在讨论交流的话题。

请加入我们!如果您想就本文涉及的话题展开新的讨论,或者想向我们反映您发现的事实错误,请发邮件给我们:chinese@swissinfo.ch。