Le secteur financier n’est pas sorti de la tourmente

Les fondements de la finance mondiale sont encore vacillants, malgré une série de régulations bancaires intervenues ces cinq dernières années. Au WEF de Davos, swissinfo.ch a pu constater que régulateurs et politiciens sont toujours divisés quant à la manière de prévenir une autre crise.

Pour William Black, un ancien régulateur financier américain, toutes les règles adoptées dans le monde n’auront qu’un impact minime si on continue à autoriser les banques à maquiller leurs chiffres avec des astuces comptables et que leurs dirigeants s’en sortent malgré ces fraudes.

Pour lui, il est beaucoup trop facile pour les banques de gonfler la valeur nominale de leurs avoirs ou de cacher leurs pertes. «Tous ceux qui s’appuient sur les analyses informatiques complètement farfelues fournies par les banques vont contribuer à un échec réglementaire massif», a-t-il affirmé en marge du grand raout davosien.

Pire encore, selon William Black, les cas les plus flagrants de fraude sont restés quasiment impunis. Et de citer le cas de banques émettrices de prêts à des partenaires faire-valoir, afin que ceux-ci achètent en retour des actions de ces mêmes banques uniquement dans le but de faire augmenter artificiellement la valeur de leur capital.

Plus

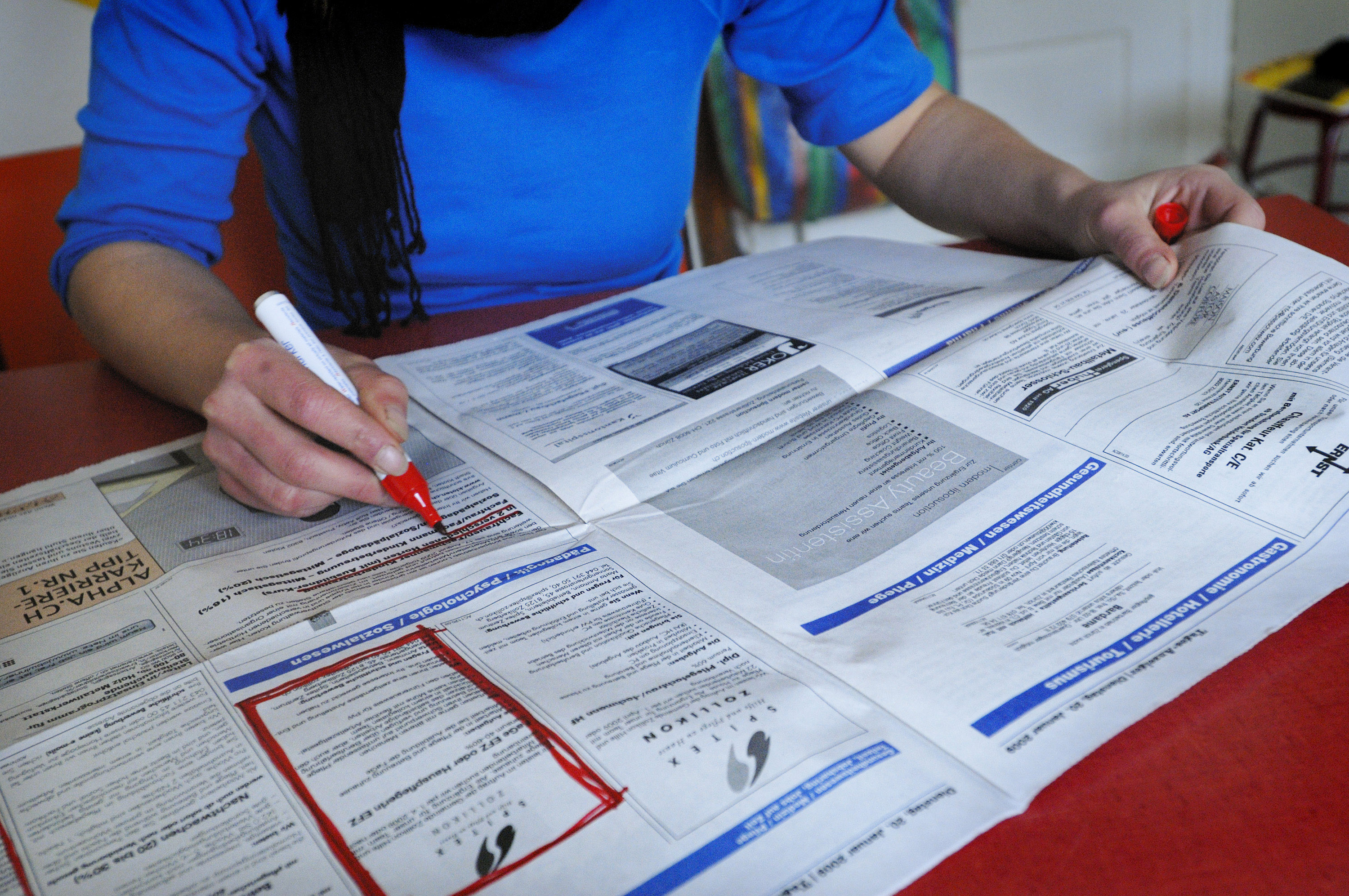

Sauver les banques n’aidera pas les jeunes chômeurs

Règles encore et toujours contournées

«Pratiquement aucun banquier responsable de la crise n’a été inculpé, encore moins jeté en prison, fulmine-t-il. D’ici à ce que les organismes de régulation comprennent enfin les mécanismes de la fraude, et je ne suis même pas sûr qu’ils se penchent seulement dessus, alors il va être facile, à l’avenir, de contourner les restrictions».

Ces tromperies comptables ont également été mises sur la table dans le cadre d’un débat organisé par le WEF. Responsable du hedge fund (fond spéculatif) Elliot Management, Paul Singer a relevé que les réglementations divergentes adoptées par les gouvernements nationaux pouvaient contribuer à encourager les banquiers à contourner les règles. «En l’absence de normes globales, il y aura une course vers le bas, a-t-il déclaré. En réalité, il va se produire ce que les gouvernements veulent éviter et l’objectif initial, qui était de réparer les dégâts, ne pourra être tenu».

La nature disparate des nouvelles règles complique également la mise en place de nouvelles stratégies pour les banques, s’est plaint Axel Weber, président du Conseil d’administration d’UBS. Les avis sont cependant partagés quant à savoir quelles mesures auront le plus d’impact parmi toutes celles adoptées ou envisagées: augmentation des capitaux propres, séparation de la banque de détail et de la banque d’affaires, amélioration des normes comptables, restriction des échanges sur l’argent emprunté (effet de levier), accroissement de la transparence ou encore renforcement de la capacité de remboursement des dettes à court terme (liquidité).

Le World Economic Forum a été fondé par Klaus Schwab sous le nom de Management Symposium à Davos en 1971.

Son but était de mettre en relation les leaders européens du monde des affaires avec leurs homologues américains afin de stimuler leurs échanges et résoudre certains problèmes.

Le WEF est une organisation sans but lucratif basée à Genève, financée par différentes formes de contributions de ses membres.

Le forum a pris son nom actuel en 1987. Ses responsables ont voulu ainsi élargir son champ d’action dans l’espoir de contribuer à la recherche de solutions aux conflits internationaux.

L’édition 2013 de la réunion annuelle se déroule du 23 au 27 janvier, avec 2500 participants attendus.

Quelque 50 chefs de gouvernements seront présents. Parmi eux: le Premier ministre britannique David Cameron, le Premier ministre russe Dmitri Medvedev, la Chancelière allemande Angela Merkel et le Président du conseil italien Mario Monti.

Côté suisse, tous les ministres sont annoncés présent à l’exception de Simonetta Sommaruga

Des risques encore accrus?

Par conséquence, les organismes de régulation ont mis en place leurs propres règles nationales. «Les régulateurs voulaient au départ réduire la complexité du système. Ils ont certes réduit la complexité des produits et des questions de financement, mais, dans le même temps, ils ont accru la complexité de l’environnement réglementaire et juridique, affirme Axel Weber. Les risques opérationnels et juridiques seront bien pires dans un tel environnement que les risques financiers que nous avons connus jusqu’ici».

Par ailleurs, de larges pans d’activité du secteur financier restent en dehors de la ligne de mire des régulateurs. C’est notamment le cas des 436 trillions de dollars du marché des dérivés (outils financiers complexes) et de la partie peu visible du secteur bancaire, composée principalement de hedge funds (fonds spéculatifs), de trusts et de sociétés actives dans le private equity (capital-investissement).

Un autre domaine en marge des visées régulatrices concerne les bonus et les rémunérations des top-managers, une question que les Suisses sont appelés à trancher lors d’un scrutin populaire le 3 mars. Jusqu’à présent, les régulateurs et les politiciens de nombreux pays se sont contentés de «faire du bruit» à ce propos, dans l’espoir que les banques agissent de leur propre chef, a affirmé Axel Weber aux délégués du WEF.

«Si la réaction ne vient pas, alors la pression régulatrice sur les rémunérations et la gouvernance des banques s’accentuera», a-t-il averti. William Black, auteur du livre The best way to rob a bank is to own one – littéralement La meilleure manière de voler une banque est d’en posséder une – , préconise une approche beaucoup plus forte: «Je ne connais aucun pays qui ait un jour déclaré ‘nous allons nous attaquer à la nature fondamentale de ce problème, nous débarrasser de tous les méchants et mettre ces institutions sous séquestre’. Aucun régulateur n’a l’expérience nécessaire pour mettre des gens en prison».

(Traduction de l’anglais: Samuel Jaberg)

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.