“Ci vorranno almeno 3 o 4 mila miliardi di dollari”

Per salvare i mercati finanziari, i governi dovranno sborsare almeno 3 o 4 mila miliardi di dollari e nazionalizzare le banche minacciate di fallimento. È quanto ritiene l'economista Mauro Baranzini, per il quale questa crisi dimostra la necessità di una severa regolamentazione del sistema finanziario mondiale.

Tutti gli occhi sono puntati in questi giorni sui listini delle borse, dopo l’uragano che si è abbattuto sui mercati finanziari e che, solo la settimana scorsa, ha fatto crollare di oltre il 20% i principali indici mondiali.

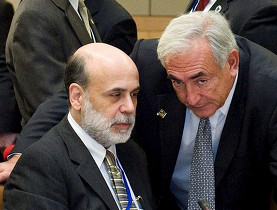

In questi giorni si attendono inoltre dai governi dei maggiori paesi industrializzati nuove misure per stabilizzare i mercati, sulla base dei piani di salvataggio concordati questa fine settimana a Washington e Parigi dai leader economici e politici mondiali.

Secondo Mauro Baranzini, docente di economia presso l’Università della Svizzera italiana, le potenze economiche mondiali dovranno attingere ancora a piene mani nelle riserve finanziarie per evitare un collasso dell’economia mondiale.

swissinfo: Professor Baranzini, gli strumenti impiegati finora dai governi e dalle banche centrali per frenare l’emorragia sui mercati finanziari non hanno avuto successo. Cosa resta ora da fare?

Mauro Baranzini: In questo momento, l’unica strada possibile per evitare una catastrofe totale è che gli Stati intervengano, mettendo sul tavolo altre centinaia di miliardi di dollari per sostenere il settore finanziario e salvare le banche in difficoltà. I soldi messi a disposizione finora non possono bastare, tenendo conto delle enormi somme gestite dalle banche, dalle assicurazioni e dagli altri istituti finanziari. Nemmeno i 700 miliardi concessi dall’amministrazione americana sono sufficienti. Probabilmente ci vorranno almeno 3 o 4 mila miliardi di dollari.

Con questa ricapitalizzazione, gli Stati diventeranno di fatto proprietari di diverse grandi banche. Non credo che sia necessario nazionalizzare questi istituti bancari per un lungo periodo. Alcune banche potrebbero rimanere nelle mani dello Stato per 5 o 10 anni, il tempo utile diciamo per risanarle, per ripulirle da tutti i prodotti tossici che contengono.

swissinfo: Come si spiega l’ondata di panico che si è abbattuta la settimana scorsa sui mercati finanziari?

M. B.: Quello che è successo riflette il disordine con il quale molte banche hanno agito in questi ultimi anni. Di questo disordine sono responsabili evidentemente i dirigenti di molti istituti bancari e parabancari, ma lo siamo anche un po’ tutti noi. Coloro che sono andati in banca negli ultimi anni, chiedendo redditi del 10%, o che hanno investito i loro soldi in banche islandesi, che offrivano il 4% in più delle altre banche, hanno contribuito a creare una sorta di catena di Sant’Antonio, che sta crollando.

Oggi stiamo quindi tornando, purtroppo in modo brusco e per certi versi atroce, ai valori iniziali di questo lungo periodo di espansione iniziata nel 2003. In fin dei conti, si tratta di uno sgonfiamento dei valori nominali abbastanza giustificato, se pensiamo che le azioni di grosse banche internazionali sono aumentate negli ultimi 5 anni del 300%. Un aumento quasi incomprensibile, dal momento che l’economia reale è cresciuta in modo nettamente inferiore.

swissinfo: Secondo alcuni osservatori, per capire quanto è avvenuto sui mercati servirebbe più un’analisi psicologica, che non con un’analisi economica.

M. B.: Non lo credo. Credo che la crisi di questi giorni abbia a che fare con dei fatti reali e ben precisi. Per esempio negli Stati uniti e in Inghilterra il prezzo degli immobili si era più che triplicato negli ultimi anni, mentre molti altri parametri economici non sono aumentati in modo corrispondente. I salari sono rimasti praticamente invariati, la produzione industriale e quella agricola non hanno registrato grandi variazioni.

Si era quindi creata una bolla speculativa, che ora sta purtroppo esplodendo in faccia a tutti, visto che non sono solo gli speculatori a lasciarci le penne. Sono i piccoli risparmiatori, sono le casse pensioni su cui tutti noi contiamo e sarà per finire anche l’economia reale, l’economia che produce beni e servizi. E ciò avrà conseguenze sulla vita di ognuno di noi, giorno dopo giorno.

swissinfo: Stiamo slittando inevitabilmente verso una recessione?

M.B.: Nessuno ha in mano la boccia di cristallo. Oggi si sentono troppe previsioni avventate. È in ogni caso molto probabile che, entro 6 mesi o un anno, noi tutti pagheremo caro questa ingegneria finanziaria che, in buona parte, è stata un gran disastro per la nostra umanità.

swissinfo: Finora le borse anticipavano delle crisi economiche, ora le speculazioni sui mercati finanziari rischiano addirittura di innescare una recessione. Invece di intervenire per sanare le perdite, gli Stati non dovrebbero piuttosto intervenire per regolamentare maggiormente i mercati?

M.B.: La maggior parte degli economisti intelligenti sono convinti che abbiamo bisogno di una nuova Bretton Woods, ossia di una nuova regolamentazione severissima del settore finanziario per evitare disastri come questi. Se il sistema crolla ogni 5 anni e fossero soli gli speculatori a lasciarci le penne, potremmo anche dire: si arrangino. Ma il problema è che il settore finanziario sta destabilizzando tutta la vita dei nostri paesi.

In futuro ci vorrà quindi un fortissimo controllo del sistema finanziario da parte delle autorità nazionali e internazionali. Bisognerà ad esempio impedire che si costruiscano prodotti finanziari assolutamente non trasparenti, che vengono acquistati, rimpacchettati e rivenduti, ingannando gli acquirenti.

swissinfo: Questa crisi dei mercati finanziari non rappresenta un po’ la crisi di un modello economico considerato come l’unico possibile, dopo il crollo del comunismo?

Evidentemente tutti i grandi tromboni che hanno sempre decantato il libero mercato come l’unico sistema che garantisce progresso e benessere alla popolazione dovranno ricredersi. Io credo che andremo verso un sistema misto, ossia con uno Stato che regolamenta in modo severo certi servizi, che dovrebbero rimanere in parte pubblici, e con un settore privato in grado di funzionare da motore di un’economia che si espande in modo armonioso. Non più economie socialiste o comuniste, ma neppure economie totalmente libere, perché abbiamo visto che cosa comporta.

swissinfo, intervista a cura di Armando Mombelli

La settimana scorsa i principali indici finanziari mondiali hanno perso oltre un quinto del loro valore:

SMI di Zurigo: -22%,

FTSE 100 di Londra: -21,2%

DAX di Francoforte: -21,6%

CAC 40 di Parigi: -21,5%

Dow Jones di New York: -19,8%

Nikkei di Tokio: – 24,3%.

Nelle ultime due settimane Stati uniti, Gran Bretagna, Germania, Russia, Giappone e diversi altri paesi industrializzati hanno già messo sul tavolo oltre 1’500 miliardi di dollari per riparare i danni derivanti dalla crisi dei mutui e ridare fiducia agli investitori.

Nei prossimi giorni sono attese diverse nuove iniezioni finanziarie, dopo i piani di salvataggio concordati durante la fine settimana a Parigi dall’Eurogruppo e a Washington dai membri del G7 (gruppo dei 7 maggiori paesi industrializzati) e del Fondo monetario internazionale.

I responsabili delle principali economie mondiali hanno approvato dei piani d’azione per stabilizzare i mercati finanziari, assicurare la solidità delle banche e prevenire nuovi fallimenti.

Gli accordi adottati a Washington e a Parigi non precisano l’entità degli aiuti previsti, ma delineano un quadro comune degli interventi che saranno adottati dai vari governi per fornire liquidità ai mercati e proteggere i consumatori.

Nato il 31 agosto 1944 a Bellinzona, Mauro Baranzini ha conseguito nel 1972 un dottorato in economia presso l’Università di Friburgo.

Dal 1976 al 1987 ha insegnato economia presso l’Università di Oxford. Dal 1987 al 1997 è stato professore ordinario di economia politica all’Università di Verona.

Dal 1997 ad oggi è decano e professore di economia presso l’Università della Svizzera italiana a Lugano.

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.