スイスに漂うバブルの気配

各種の調査によると、スイスには不動産バブルが膨らんでいる地域がいくつかある。専門家の間ではこの結論に納得しない向きもあるが、当局はそれでも銀行に対し、融資の際には慎重を期すよう求めている。

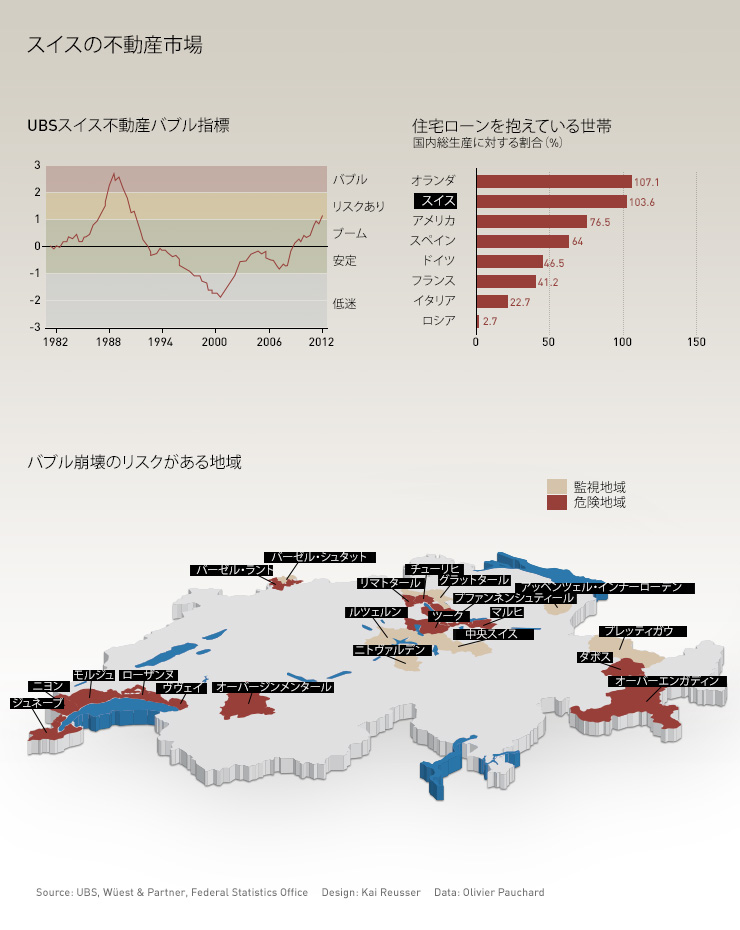

スイスの銀行最大手UBSの報告によると、2012年第4四半期には不動産市場の過熱リスクがさらに増大した。「インデックスは明らかに危険ゾーンにあり、不動産市場の不均衡が深刻化しているようだ」と記されている。比較ウェブサイトのコンパリス・ドット・シーエイチ(comparis.ch)と連邦工科大学チューリヒ校(ETHZ/EPFZ)も、ある報告の中で「11の地域で明らかにバブルが認められる」と警鐘を鳴らす。

バブル崩壊のリスクをはらんでいるのはジュネーブやチューリヒなどの都市およびその近郊、そして人気のリゾート地だ。ジュネーブの不動産会社アナリーズ&デヴロプマン・イモビリエ(Analyse & développements immobiliers)のフランソワ・ヒルトブランドさんは次のように話す。「昨夏にはテンポが少し落ちた。不動産取引はかなり減少したのに、価格は下がらない。これはバブルだ」

不動産価格の上昇と低い金利

不動産価格は最高の域に達している。専門家の推察によれば、市場価格の全国平均は過去10年間でおよそ30%上昇。人口集中地域の上昇幅はこれをさらに上回る。記録を持つのはジュネーブだ。不動産の査定や市場分析を行っているヴュスト&パートナー(Wüest & Partner)は、その数字を136%とはじき出した。

しかし、ラリーはまだ続く。「昨年第4四半期にはマンション価格が1.2%上がった」とUBSは報告している。

住宅ローン金利が史上最低レベルにあることから高価でも住宅を購入する人が多く、不動産価格の高騰をよそ目に建設ラッシュはとどまるところを知らない。

おすすめの記事

スイスの不動産価格の比較

「バブルは作り話」

不動産バブルが膨らむのは、給与などのほかの経済指標よりも不動産価格が大幅に上昇したとき。不動産の価値は次第に過大評価されるようになり、他の市場から切り離されて独り歩きを始める。そしてある地点でバブルがはじけ、価格が暴落する。現在の不動産価格の高さを見れば、バブルの疑いが出てくるのは当然だ。

しかし、意見は必ずしも一致しているわけではない。ミグロ銀行(Migros Bank)のハーラルト・ネトヴェト頭取はドイツ語圏の日刊紙ターゲス・アンツァイガー(Tages Anzeiger)のインタビューで、バブル騒ぎは「作り話」だと語っている。またスイス銀行家協会(SwissBanking)も、「特定の地域が過熱の傾向にあることは認めざるを得ないが、スイス全体が不動産バブルの中にあるとは言えない」と楽観的だ。

規制強化

このような見解の相違が現れるのは、バブルをそれと見分けることが容易ではないからだ。「価格が急騰しているのは確かだが、それにはそれなりの理由がある。人口の増加、世帯収入の安定もしくは増加、そして住居不足もある程度認められている」。こう説明するのは連邦工科大学ローザンヌ校(ETHL/EPFL)のフィリップ・タールマン経済学教授。「価格が急上昇したからといって、すぐにバブルだとはいえない」

当局は昨年7月、価格上昇に加え、ローンを組む世帯が増えていることから、ローン審査をより慎重に行うよう金融機関に注意を促した。

これを受け、スイス銀行家協会は住宅ローンに関する規制を強化。住宅の購入時には企業年金を一部前借りできるが、その金額を購入価格の最高1割に制限した。また、負債者は負債額の3分の1を20年間で返済することが決まった。残りの3分の2は銀行負担で、負債者は銀行に利子だけ支払う。この規制は2012年7月1日に発効済みだ。

チューリヒで行われたある調査によると、高級不動産の分野では多少沈静化の傾向が見られる。価格が下がり、すぐに売れない物件が増えている。

高級不動産の定義ははっきりしていない。一般的には、相場より4割以上高い物件を高級不動産とみなす。立地条件や改装の可能性なども判断基準となる。

沈静化の理由の一つに南欧諸国の危機がある。「イタリアの顧客が多いクランモンタナ(Crans Montana)では、イタリアの危機を感じる」と言う業者もいる。

連邦工科大学ローザンヌ校(ETHL/EPFL)のフィリップ・タールマン経済学教授は、供給過剰も原因の一つに挙げる。「高級不動産に賭けている業者は多い。マージンが一番大きいからだ。ここにみんなが入り込みたがったため、生産過剰に陥った。この傾向は高級不動産にはあまり向いていない地域にも広がった」

銀行によって変わる条件

1990年以降、不動産購入者は購入価格の2割を自己資金から支払うことになっている。その際は、企業年金から前借りし、最高半額までカバーすることも可能だ。しかし、銀行は例外として、購入者の自己資金負担を2割以下にすることもできる。低めの金利を適用し、購入者の年収と比較して負担があまり大きくならないようにしたり、負債の償却を一部、あるいは完全に放棄したりしている銀行もある。

ところが、連邦金融監督局(Finma)の広報官トビアス・ルックスさんによると、この例外が増加している。「例外は認められているが、あまりにも多くなり過ぎるとその理由を調べなければならない。どのようにしてリスクをカバーするつもりなのかは、特に知りたいところだ。必要があれば、銀行に自己資金の増額を促す」

多くの専門家は、不動産市場が歯止めのきかない状況に陥ることはなく、そのうち安定すると見ている。その根拠として、スイス国立銀行(SNB/スイス中銀)が定めた1ユーロ=1.20フランという為替の上限と移民の大量流入が続いていることが挙げられている。

80年代後半のサブプライム危機

「金利の引き上げがあってもその影響は限られている」と言うのは前出のヒルトブランドさんだ。「銀行はここ数年間厳しい体制を取っており、負債者が返済に困る可能性は比較的少ない」

「1980年代末のような間違いはもう起こさない。当時、銀行は不動産購入に100%融資しており、保証もほとんど求めていなかった」とタールマン教授は言う。「私たちは90年代初めにもサブプライム危機を経験した。そこからきちんと学んでいるのだ」

(独語からの翻訳 小山千早)

JTI基準に準拠

swissinfo.chの記者との意見交換は、こちらからアクセスしてください。

他のトピックを議論したい、あるいは記事の誤記に関しては、japanese@swissinfo.ch までご連絡ください。