هل يمكن أن يتكرّر سيناريو سحب المُدّخرات من بنك سويسري؟

لقد لفّت تلك الصور العالم: قبل 25 عاماً كان عملاء «بنك تون للإدخار والإئتمان» يقفون طوابير، حاملين دفاتر إدخارهم ليتمكنوا من إنقاذ مدخراتهم ولو جزئياً. لقد فقد الكثير من العملاء وقتها جزءاً كبيراً من ثرواتهم. فهل يمكن أن يحدث مثل هذا التكالب على البنوك اليوم مرة أخرى؟

لقد كان أمراً مأساوياً بالنسبة للمعنيين، حينما قررت هيئة الرقابة في أكتوبر 1991 سحب ترخيص بنك الإدخار والإئتمان بمدينة تون (SLT) في منطقة “بِرنر أوبرلاند” (الأرياف الجبلية في كانتون برن). هكذا رأى مثلاً كورت ـ بيتر شفايتزر، أحد عملاء البنك، إفلاسه بأم عينه. وبحكم عمله كحارس في البرلمان، حيث أقيم المؤتمر الصحفي للجنة البنوك التي أغلقت البنك جبرياً، تحتم عليه الترحيب بمسئولي «بنك تون للإدخار والإئتمان»: “لقد كانت أسوء لحظة مرت بي في حياتي حتى ذاك الحين. كان عليَّ أن أجاهد لأجل السيطرة على نفسي” (أنظر الفيديو).

كان السبب وراء انهيار «بنك تون للإدخار والإئتمان» هو التساهل في منح القروض لشراء العقارات. وحينما انفجرت فقاعة العقارات التي سادت في فترة الثمانينات، كان يعني هذا نهاية البنك. واليوم تتشابه بعض الظروف المحيطة مع تلك التي حدثت آنذاك. لكن إمكانية تكرار الإنهيار الذي حدث لـ «بنك تون للإدخار والإئتمان» مرة أخرى اليوم، تتوقف على خمس عوامل أساسية.

المزيد

مصرف متعثّر في سويسرا

1 – نموذج الأعمال

إن نموذج عمل بنك التجزئة (Retailbank)، أي ذلك البنك الذي يتعامل مع صغار العملاء، يتمثل بنسبة كبيرة في تلقيه المدخرات وإقراضها لعملاء آخرين. وتكون الفائدة التي يحصل عليها المودعون أقل من تلك التي يتوجب على المقترضين دفعها. وهذا الفارق بين الفائدتين هو الذي يحقق الربح للبنك. وإذا كان البنك يستند على أكثر من دعامة، مثلاً عن طريق تقديم خدمات مثل إدارة الثروات أو التجارة، فإن هذا يقلل من خطورة أن يتسبب أي انهيار في سوق العقارات في انهيار البنك أيضاً.

واليوم تحقق بنوك التجزئة السويسرية ثلثي ربحها عن طريق جني الفوائد. وكانت هذه النسبة تبلغ قبل عشرين عاماً 72%، إذن فلقد زاد التنويع في مجالات عمل هذه البنوك بنسبة واضحة.

2 – حركة الفوائد

يعتبر مستوى الفوائد في الوقت الحالي متدنياً جداً، فالقرض القائم على الرهن العقاري والذي تبلغ مدته عامين يمكن الحصول عليه في مقابل فائدة قدرها في المتوسط 1% سنوياً. وهذا يعني أن البنوك تحقق ربحاً أقل، لأنه لا يمكن خفض الفوائد على الحسابات الإدخارية لصغار العملاء عن الصفر. لكن الخطورة الحقيقية تحدث حينما ترتفع الفوائد سريعاً: ذلك لإن القروض تكون في المتوسط ذات مهلة أطول من المدة التي يمهلها البنك لغلق حسابات الإدخار، وقد يؤدي هذا سريعاً إلى حدوث صفقات تنتج عنها خسائر فادحة. ويعي البنك الوطني هذا الأمر جيداً. وقد يستطيع النهوض عن طريق رفع الفائدة سريعاً، إلا أن إمكاناته تظل محدودة.

3 – أسعار العقارات

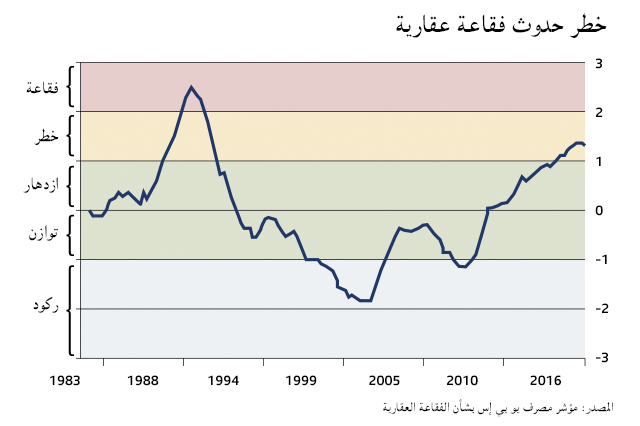

قبل إفلاس «بنك تون للإدخار والإئتمان» ازدهر سوق العقارات بصورة فجائية. فبعد انهيار سوق الأسهم في 1987 قام الكثير من المودعين بالإستثمار في مجال العقارات، مما دفع بالأسعار للصعود. وهناك تشابه بين هذا الوضع وبين الحالة الإقتصادية اليوم: فحالياً ترتفع أسعار العقارات في سويسرا، إذ أن المستثمرين لا يجدون أمامهم مجالاً آخر للإستثمار إزاء الفوائد المتدنية وأسواق الأسهم بطيئة التطور. ويقوم مصرف يو بي اس العملاق بتحليل السوق بصورة منتظمة ويرى أن خطر فقاعة العقارات أصبح بالفعل مماثلاً لما كان عليه في نهاية الثمانينيات (أنظر الرسم البياني).

4 ـ قواعد تتعلق برأس المال الخاص

إن الرقابة على أسواق المال تفرض على البنوك أن تحافظ على قدر كافٍ من رأس مالها الخاص لحالات الطواريء. ويرتبط تقدير مبلغ هذا الإحتياطي بعدة عوامل ويخضع لحسابات معقدة. فضلاً عن هذا فإن هذه القواعد تعمل بصورة طبيعية فقط في حالة الإلتزام بها. لكن في حالة «بنك تون للإدخار والإئتمان» لم يكن الأمر هكذا، كذلك فإن الرقابة لم تكن بنفس الصرامة التي هي عليها اليوم. فالرقابة السويسرية على أسواق المال قد رفعت من درجة تشددها نتيجة للأزمة العقارية التي مرت بها قبل 25 عاماً ومن قبلها الأزمة المالية التي حدثت في بداية القرن العشرين. ويتمثل هذ التشديد في زيادة رأس المال المطلوب وتحسين الرقابة. علاوة على هذا فإن البنوك نفسها أصبحت تضع المزيد من القواعد، من ذلك شروط منح القروض القائمة على رهون عقارية.

5 ـ التأمين على الودائع

في حالة ما أشهر أحد البنوك اليوم إفلاسه فإن مدخرات العملاء تكون مغطاة عن طريق التأمين على الودائعرابط خارجي بحد أقصى 100000 فرنك. آنذاك لم يستطع عملاء «بنك تون للإدخار والإئتمان» الإستفادة من هذه الميزة، إذ أن التأمين على الودائع تأسس لاحقاً وتحديداً في عام 2005. وصحيح أن هذا التأمين لا يقلل مخاطر إفلاس البنوك بصورة مباشرة، وإنما تتحقق أهميته بصورة غير مباشرة: فإذا علم العملاء أنهم سوف يستردون مدخراتهم في الأحوال الطارئة، فإن ردود أفعالهم سوف تصبح أقل حدة إذا ما ألمت بالبنك أي أزمة. ولربما لن يحاولوا حينها سحب كل أموالهم مرة واحدة.

الخلاصة

ختاماً فإن نسبة الفائدة والأسعار المرتفعة للعقارات اليوم تدعو للقلق. لكن قطاع البنوك السويسرية قد تعلم من الأزمات السابقة: فهذه المؤسسات تَتَّبِع اليوم نماذج أكثر تدعيماً، كما أن المُشرِّع يُطالب بتأمينات أكثر قوة. وصحيح أنه لا يمكن استبعاد حدوث تكالب من المودعين مرة أخرى على البنوك لإسترداد ودائعهم، إلا أن هذا الخطر قد أصبح الآن أقل في سويسرا.

هل لازالت البنوك السويسرية تحظى بثقتك؟ هل يمكنك أن تودع أموالك في حساب بأحد البنوك السويسرية؟ رأيك يهمنا.

متوافق مع معايير الصحافة الموثوقة

المزيد: SWI swissinfo.ch تحصل على الاعتماد من طرف "مبادرة الثقة في الصحافة"

يمكنك العثور على نظرة عامة على المناقشات الجارية مع صحفيينا هنا . ارجو أن تنضم الينا!

إذا كنت ترغب في بدء محادثة حول موضوع أثير في هذه المقالة أو تريد الإبلاغ عن أخطاء واقعية ، راسلنا عبر البريد الإلكتروني على arabic@swissinfo.ch.