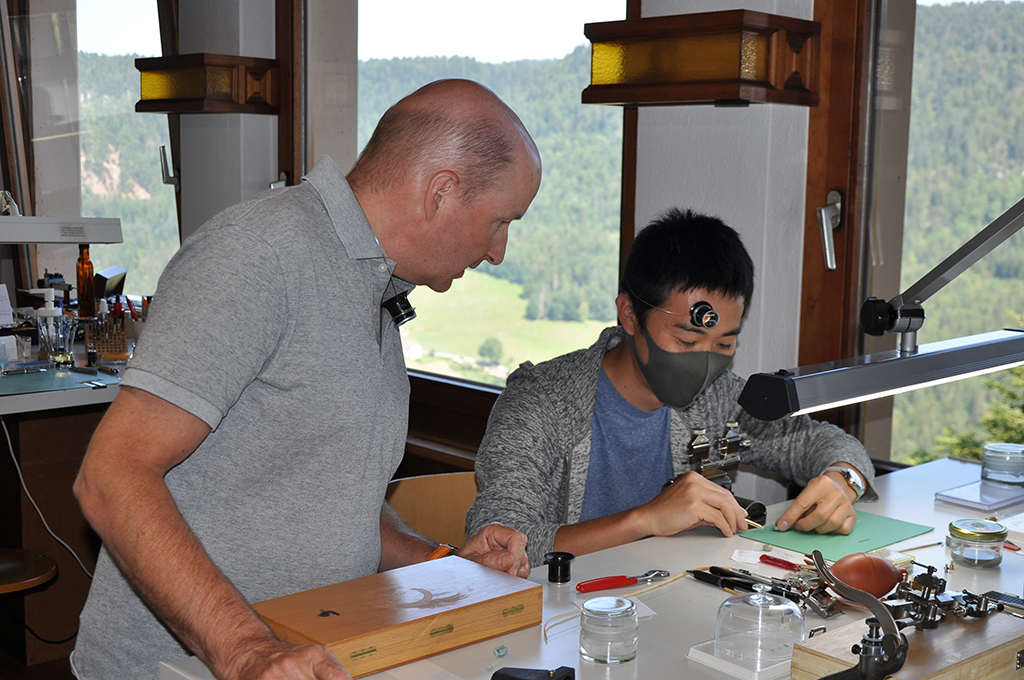

Comment la pandémie a creusé les inégalités dans l’horlogerie

Portée par la forte demande chinoise, l’horlogerie suisse retrouve des couleurs après avoir subi en 2020 l’un des plus gros chocs conjoncturels de son histoire. Mais la crise a encore accentué le fossé entre les quelques marques qui accaparent la majorité des profits et le reste de l’industrie.

Confinement imposé à une grande partie de l’humanité, tourisme international à l’arrêt, boutiques fermées: le coronavirus a porté un coup très dur à l’horlogerie. Ce fleuron de l’industrie suisse, qui vend près de 95% de sa production à l’étranger, a connu en 2020 une chute de 22% de ses exportations, une baisse comparable à la récession qui a suivi la crise financière en 2009.

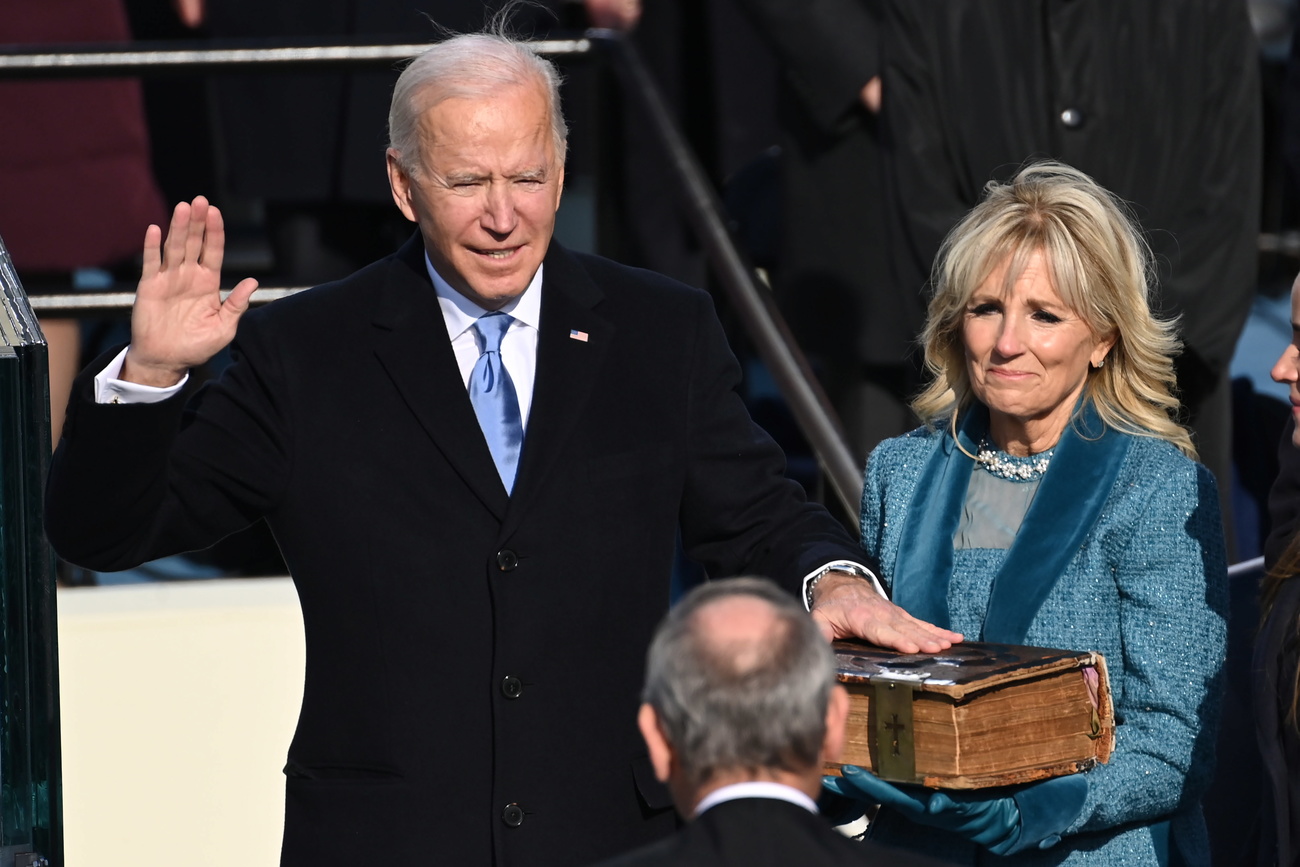

Mais depuis le début de l’année, le monde horloger suisse retrouve peu à peu le sourire. Entre janvier et septembre, la valeur des exportations horlogères (16,1 milliards de francs) dépasse de 1% celle des trois premiers trimestres de l’année 2019, avant l’irruption de la pandémie. La Chine et les États-Unis, avec 2,2 milliards d’exportations chacun, sont les moteurs de la reprise. Les principaux marchés européens n’ont quant à eux pas encore retrouvé leurs niveaux pré-pandémique.

«Avant la crise, les consommatrices et consommateurs chinois représentaient déjà une part très importante de la demande mondiale pour les produits de luxe, qu’ils achetaient souvent lors de leurs voyages en Asie, en Europe et aux États-Unis. Le gouvernement chinois avait commencé à mettre en place des incitations fiscales pour rapatrier une partie de ces achats. Avec les restrictions de voyage, la crise a eu pour effet de renforcer encore cette tendance», souligne Jules Boudrand, directeur du secteur horloger chez Deloitte.

Une horlogerie à deux vitesses

La solide reprise affichée depuis neuf mois ne doit toutefois pas masquer des disparités importantes au sein de la branche. La hausse des exportations concerne surtout le très haut de gamme, soit les montres vendues plus de 7500 francs pièce. En 2020, elles ont représenté près de 70% de la valeur des exportations de montres suisses, une tendance appelée à se poursuivre, selon les experts interrogés par swissinfo.ch.

Les spécialistes observent également une concentration de plus en plus forte au profit de quelques marques qui accaparent une grande partie de la croissance de l’industrie. En 2019, les quatre grandes marques indépendantes que sont Rolex, Patek Philippe, Audemars Piguet et Richard Mille ont réalisé des ventes de l’ordre de 9 milliards de francs suisses, soit une part de marché combinée de 35%, tout en accumulant près de 55% des profits de l’industrie, selon une analyse de la banque américaine Morgan Stanley et de l’agence de conseil suisse LuxeConsult. «La crise de 2020 a eu pour effet de renforcer cette tendance, car les consommateurs et les consommatrices se tournent encore plus vers des valeurs sûres durant ces périodes incertaines», relève Jules Boudrand.

Corollaire, les modèles phares du «Big Four» horloger sont devenus des produits d’investissement très prisés, dont les prix ne cessent de s’envoler sur le marché secondaire. «Les montres de ces marques sont désormais des liquidités universelles. Bien sûr, elles sont toutes bien faites et reconnaissables. Mais il y a un confort pour les collectionneurs à acheter auprès de ces marques, car les acheteurs et les vendeurs valoriseront leur montre comme une monnaie reconnue», souligne Geoffrey Hess, spécialiste de l’horlogerie chez Philipps, interrogé par le New York TimesLien externe.

La Chine a encore faim de montres suisses

Phénomène spécifique à l’industrie de la montre, les maisons horlogères indépendantes se portent mieux que celles détenues par les grands groupes horlogers. Les quatre principaux, à savoir Swatch Group, Richemont, LVMH et Kering, représentaient en 2019 près de 55% du chiffre d’affaires horloger global, mais seulement 43% des profits. «Les marques indépendantes ont su garder un esprit entrepreneurial, elles prennent des risques et ont une volonté plus grande d’innover que les grands groupes. Elles ont aussi une vision à long terme et une culture très forte», avance Jean-Philippe Bertschy, expert horloger chez Vontobel.

Les géants de luxe n’ont toutefois pas dit leur dernier mot. Swatch Group, leader du marché chinois avec ses marques Omega et Longines, de même que Richemont (Cartier) et LVMH (Hublot), peuvent s’appuyer sur des partenaires forts en Extrême-Orient et sont donc bien positionnés pour répondre à l’appétit chinois qui est encore loin d’être rassasié.

«Le futur appartient aux marques à forte notoriété et ayant les moyens d’investir dans des campagnes promotionnelles à large échelle. Le poids de la marque prend le dessus sur le produit, c’est une évolution qui va dans le même sens que dans le reste du monde du luxe», souligne Olivier Müller, expert horloger chez LuxeConsult.

Plus

Les huit choses que vous devez savoir sur l’horlogerie suisse

Les petites marques indépendantes, présentes sur des marchés de niche (Kari Voutilainen, F.P.Journe, Laurent Ferrier, H.Moser & Cie, etc.) et qui s’adressent à de riches collectionneurs, devraient elles aussi continuer à tirer leur épingle du jeu.

Menace sur le tissu industriel

Mais pour la majorité des professionnelles et professionnels de la branche, actifs pour la plupart dans les segments d’entrée et de milieu de gamme, les nouvelles sont moins réjouissantes. «Sur 350 marques qui travaillent avec le label ‘Swiss Made’, on peut estimer que 20% fonctionnent très bien et que 80% ont un avenir fortement compromis», affirme Olivier Müller.

La situation est particulièrement inquiétante pour les marques qui vendent des garde-temps à moins de 200 francs. La production de montres à quartz a ainsi diminué de plus de 12 millions d’unités depuis 2011, et le phénomène s’est encore accéléré avec la crise du coronavirus.

À l’instar de la Swatch, dont les ventes sont en recul constant, ces garde-temps bon marché sont particulièrement affectés par la concurrence des montres connectées, mais également par le succès que rencontrent les marques de mode étrangère (Guess, Puma, Armani, etc.) auprès de la jeunesse branchée occidentale.

Une évolution qui n’est pas sans danger pour le tissu industriel helvétique, et notamment les nombreuses entreprises sous-traitantes, qui dépendent de l’horlogerie pour leur survie. «Après la crise du quartz du début des années 1980, l’industrie s’est reconstruite en produisant de grandes quantités de montres à quartz d’entrée et milieu de gamme. Ce qui a donné une base solide au développement du segment des montres mécaniques et a ouvert les portes de l’industrie du luxe. Si la baisse continue, cela pourrait fragiliser l’industrie, entraîner des pertes d’emploi et de savoir-faire et inévitablement freiner l’innovation», s’inquiète Jules Boudrand.

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.