Berne et Washington signent la paix fiscale

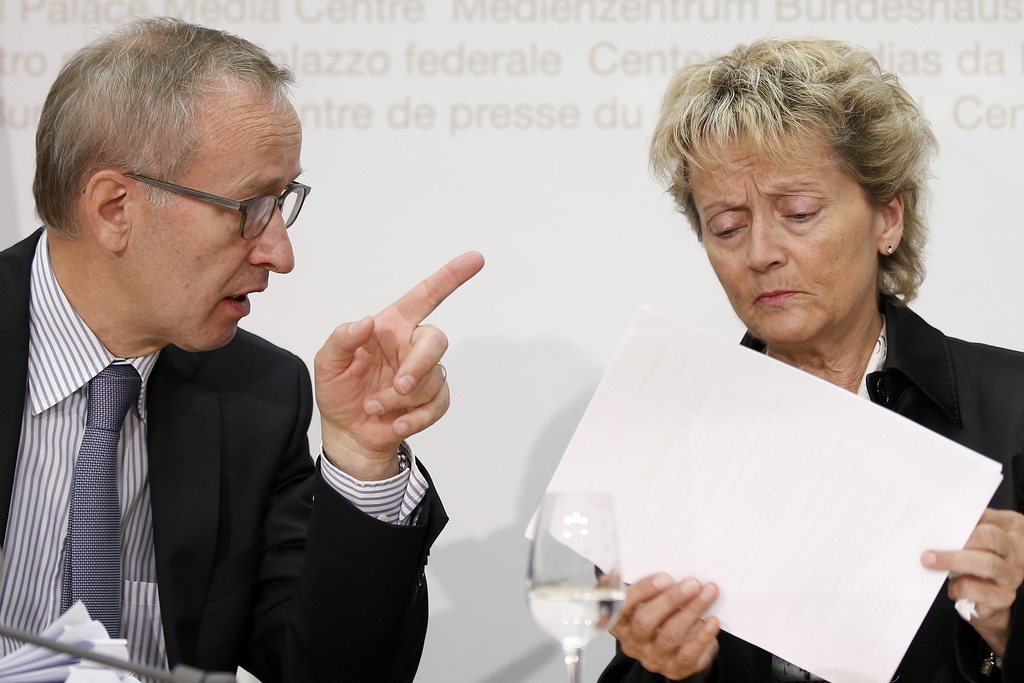

Les banques suisses qui ont géré des avoirs américains non déclarés pourront éviter des poursuites. Si les banquiers dénoncent des amendes «à la limite de l’acceptable», la ministre des Finances Eveline Widmer-Schlumpf estime que la Suisse «peut vivre avec» la déclaration qui vient d’être signée.

C’est l’aboutissement de trois ans de négociations intenses, a commenté vendredi devant la presse Eveline Widmer-Schlumpf. La Suisse «peut vivre avec et regarder vers l’avenir». La solution respecte sa souveraineté et son droit. Il ne faudra recourir ni au droit d’urgence, ni à des clauses rétroactives.

Pour les Américains, c’est un pas important dans la lutte contre l’évasion fiscale. Premier à réagir jeudi soir, le ministre de la justice Eric Holder a déclaré qu’il permettrait aux autorités de considérablement renforcer leurs efforts pour poursuivre agressivement «ceux qui tentent d’échapper à la loi en cachant leurs avoirs en dehors des Etats-Unis».

«Il est temps que les contribuables américains qui se cachent derrière le secret bancaire ou qui possèdent des comptes offshore dans d’autres pays se présentent aux autorités et règlent leur affaires fiscales avec les Etats-Unis», a ajouté son représentant James Cole, dont la signature figure au bas du texte, à côté de celle de l’ambassadeur suisse Manuel Sager.

Entraide judiciaire promise

Outre une déclaration commune dans laquelle les deux parties s’engagent à régler le litige, le «deal» renvoie les banques à leurs responsabilités. Les établissements souhaitant éviter la menace d’une poursuite pénale aux Etats-Unis pourront participer à un programme unilatéral offert par Washington.

Les quatorze banques qui sont déjà dans le viseur de la justice américaine pour avoir encouragé leurs clients américains à frauder leur fisc ne sont pas concernées. Ces établissements, parmi lesquels figurent Credit Suisse, les banques cantonales zurichoise et bâloise et Julius Bär, négocient déjà une solution extrajudiciaire avec des amendes et des aveux afin d’éviter une mise en accusation.

Toutes les autres banques peuvent participer au programme. Celles qui ont de bonnes raisons de penser qu’elles ont violé la législation américaine (catégorie 2) devront passer à la caisse pour obtenir la garantie de ne pas être poursuivies.

Parti démocrate-chrétien. Le règlement signé est «clairement moins bon que la Lex USA», estime le sénateur Pirmin Bischof au nom du parti. «Mais il faut avaler la couleuvre», car pour la place financière suisse et la sécurité juridique, il est bon que ce différend, qui durait depuis des années, soit terminé.

Parti libéral-radical (droite). Cette solution «n’est pas idéale et très coûteuse, mais elle n’est pas plus mauvaise que la Lex USA». Le parti salue le fait qu’elle respecte la souveraineté et l’ordre juridique de notre Etat. Les amendes sont certes importantes, mais les banques qui ont repris des avoirs non déclarés de clients américains après l’affaire UBS ont commis une faute grave.

UDC (droite nationaliste). Le Conseil fédéral «a fait une nouvelle courbette» devant les USA. Il appartient maintenant aux banques de clarifier leur situation avec les autorités américaines. L’UDC attend d’elles que, ce faisant, «elles défendent les intérêts de leurs collaborateurs».

Parti socialiste. Le PS partage cette préoccupation pour les employés. Pour les socialistes ce règlement est «le prix que les banques suisses doivent payer pour s’être moquées durant des années des intérêts légitimes des autres Etats». Il faut demander des comptes aux responsables du modèle d’affaires qui misait sur les fonds non déclarés.

Les Verts estiment que la Lex USA aurait mieux protégé les employés. Elle offrait aussi la possibilité de protéger les fiduciaires et les avocats concernés, alors que le nouveau texte n’est pas clair pour ces deux catégories d’intermédiaires, estime le député Louis Schelbert.

Le Parti bourgeois démocratique (droite) félicite sa conseillère fédérale Eveline Widmer-Schlumpf. La solution adoptée «permet aux banques de régler le passé dans un cadre clairement défini», écrit le parti, non sans rappeler qu’il ne s’agit que d’une solution de deuxième choix, car la meilleure aurait été la Lex USA.

Les Vert’libéraux se disent soulagés que ce plan B ait été accepté. La voie est ainsi ouverte pour que les banques puissent régler leur passé avec les Etats-Unis.

Des milliards d’amendes

Grand succès de la négociation selon Mme Widmer-Schlumpf, les amendes seront échelonnées. Pour les comptes existant déjà au 1er août 2008, elles atteindront 20% du montant maximal des avoirs non fiscalisés. Pour ceux ouverts entre le 1er août et le 28 février 2009, ce sera 30%. Au-delà de cette date, liée à l’affaire UBS, la facture se montera à 50% des avoirs détournés.

Le montant total des amendes pourrait se chiffrer en milliards. Tout dépendra du portefeuille de clientèle. Les établissements ayant repris beaucoup de comptes de l’UBS après l’accord pourraient se trouver en difficulté, a estimé la ministre, avant d’ajouter «on verra ces prochains mois».

Avant de payer la facture, les banques devront donner à la justice américaine des informations sur l’organisation et le contrôle de leur succursale américaine. Elles devront également fournir les noms et les fonctions de chaque responsable et préciser comment les clients américains ont été attirés et conseillés. Les établissements ont jusqu’à fin décembre pour se décider.

Immunité

Les banques estimant n’avoir rien à se reprocher (catégorie 3) devront prouver leur innocence via un rapport réalisé par un expert externe. Elles peuvent s’annoncer pour cette catégorie entre le 1er juillet et le 31 octobre 2014. Elles pourront obtenir une sorte d’immunité. Les établissements dont l’activité est principalement européenne (groupe 4) pourront également demander ce sauf-conduit.

La Suisse ne livrera aucun nom de clients. Washington devra passer par la procédure d’entraide judiciaire ordinaire. Pour fournir des données concernant leurs collaborateurs ou des tiers liés aux activités suspectes outre-Atlantique, les banques devront obtenir une autorisation du Conseil fédéral.

Les Etats-Unis reconnaissent de leur côté que la mention de noms de collaborateurs ou de personnes tierces dans les documents transmis par les banques n’implique pas obligatoirement que ces personnes aient commis un délit.

Le programme en lui-même ne diffère pas énormément de celui auquel la «Lex USA» aurait permis de participer si le parlement l’avait acceptée. Les amendes sont inchangées. Pour autant que les Etats-Unis croient à leur bonne foi, les banques s’estimant en règle mais «trouvant un cadavre dans le placard» pourront éviter les poursuites en passant de la catégorie 3 à la 2. La passerelle prévue dans l’autre sens a en revanche disparu.

Incertitudes

Sans loi, des points restent néanmoins ouverts. Le texte repoussé en juin par le Parlement aurait assoupli la protection des collaborateurs et avocats ou fiduciaires pour éviter des recours. Si un tribunal suisse empêche maintenant une banque de livrer des données, le programme ne pourra toutefois devenir caduc que pour elle. Pas de clause guillotine, a assuré Mme Widmer-Schlumpf.

Tout dépendra de l’ampleur des blocages. Les Etats-Unis ont en outre assuré qu’ils feront preuve d’honnêteté et de justice. Une divergence de vue sur l’application du programme devrait être réglée en concertation avec la Suisse.

Secrétaire d’Etat (démissionnaire) aux questions financières internationales, et donc négociateur en chef du présent accord, Michael Ambühl, défend le «deal» américain dans une interview parue vendredi dans le quotidien romand Le Temps.

Selon lui, «l’arrangement est positif pour la Suisse pour trois raisons. D’abord, il apporte une certaine sérénité à la place financière et permet de résoudre un problème qui pèse sur nos relations bilatérales. Ensuite – c’est important pour la Suisse –, les banques qui décideront de participer le feront dans le respect du droit suisse, sans droit d’exception ni législation rétroactive. Enfin, il permet aux banques qui le souhaitent d’y participer dans un cadre clair, dont les conséquences sont prévisibles».

Et à ceux qui s’inquiètent de voir la Suisse céder sur tous les fronts, sans rien obtenir en retour, Michael Ambühl répond que «Les standards évoluent. L’accepter, si les standards sont fondés, ce n’est pas céder! Refuser le changement des règles, lorsqu’elles se justifient, serait un combat d’arrière-garde. La Suisse s’est-elle couchée en accordant en 1972 le droit de vote aux femmes parce que c’était devenu un standard? Je suis sûr que non».

«A la limite de l’acceptable»

Réagissant par voie de communiqué sur son site internet, l’Association suisses des banquiers (ASB) «prend acte» de cet accord, qui «aura de lourdes conséquences pour les banques en Suisse». Pour l’organisation faîtière, les amendes infligées «sont à la limite de l’acceptable sur le plan juridique et du supportable sur le plan économique. Toutefois, cette solution est la seule pour les banques qui soit à même de résoudre définitivement les problèmes juridiques avec les Etats-Unis et d’assurer la sécurité juridique».

Pour Jean Christophe Schwaab, président romand de l’Association suisse des employés de banque, il est certes «bien qu’un accord ait été passé», mais le texte n’offre «pas de garanties sérieuses» au personnel bancaire pour ce qui concerne la protection des données et d’éventuelles conséquences aux Etats-Unis.

L’association faîtière des fiduciaires s’insurge pour sa part que les noms de fiduciaires soient transmis. C’est inacceptable à ses yeux, parce que cela place celles qui travaillent honnêtement sous un soupçon généralisé.

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.