Schweizer Banken sollen Probleme mit USA direkt regeln

Damit Schweizer Banken ihre Probleme mit den USA wegen unversteuerter Kundengeldern lösen können, ohne Schweizer Recht zu verletzen, will der Bundesrat ein dringliches Bundesgesetz schaffen. Es erlaubt den Banken, an einem von den USA angebotenen "Programm" teilzunehmen.

Die Diskussionen mit den USA seien «ziemlich hart» gewesen, sagte Bundesrätin Eveline Widmer-Schlumpf am Mittwoch zu den rund zweijährigen Gesprächen mit den USA.

Laut der Finanzministerin bieten die USA den Banken ein Programm an, das allein auf amerikanischem Recht basiere. Dieses unilaterale Programm sei nicht verhandelbar, betonte Widmer-Schlumpf. Die Schweizer Banken hätten selber zu entscheiden, ob sie daran teilnehmen wollten oder nicht.

Um zu verhindern, dass die Banken bei einer Teilnahme am Programm schweizerisches Recht verletzten, schlägt der Bundesrat dem Parlament die Schaffung eines dringlichen Bundesgesetzes vor. Das Schweizer Bankgeheimnis verbietet grundsätzlich die Lieferung von Kundendaten. «Es kann ja nicht sein, dass wenn sich eine Bank für die Teilnahme am Programm entscheidet und sich amerikanischem Recht unterzieht, dann die Bundesanwaltschaft tätig würde», sagte die Finanzministerin.

Das Gesetz basiere auf dem bisherigen Vorgehen für die Zusammenarbeit der Banken mit den US-Behörden. Es enthalte auch Bestimmungen zum Schutz der Mitarbeitenden. Es verpflichte die Arbeitgeber, diese einzuhalten.

Mit Vergangenheit abschliessen

«Die Kundendaten werden nicht einfach geliefert, sondern im Rahmen der Amtshilfe in einem ordentlichen Verfahren. Und es gibt einige Schutzbestimmungen im Datenbereich.»

Es handle sich um eine «gute Möglichkeit für die Banken, aus dieser Geschichte herauszukommen», sagte Widmer-Schlumpf. Die Banken machten die Regulierung aber in ihrer eigenen Verantwortung.

Über Bussen und deren Höhe, die aus der Teilnahme am Programm erwachsen dürften, wollte die Finanzministerin keine Auskunft geben. Das hätten die Verhandlungs-Delegationen so vereinbart. Laut Bundesrätin Eveline Widmer-Schlumpf informieren die USA erst, wenn das Schweizer Parlament dem Gesetz zugestimmt hat.

Mitgeredet habe die Schweiz aber während den zweijährigen Verhandlungen mit den USA sehr wohl. Sie habe auch Einwände formuliert. Deshalb seien die Verhandlungen «nicht für nichts» gewesen.

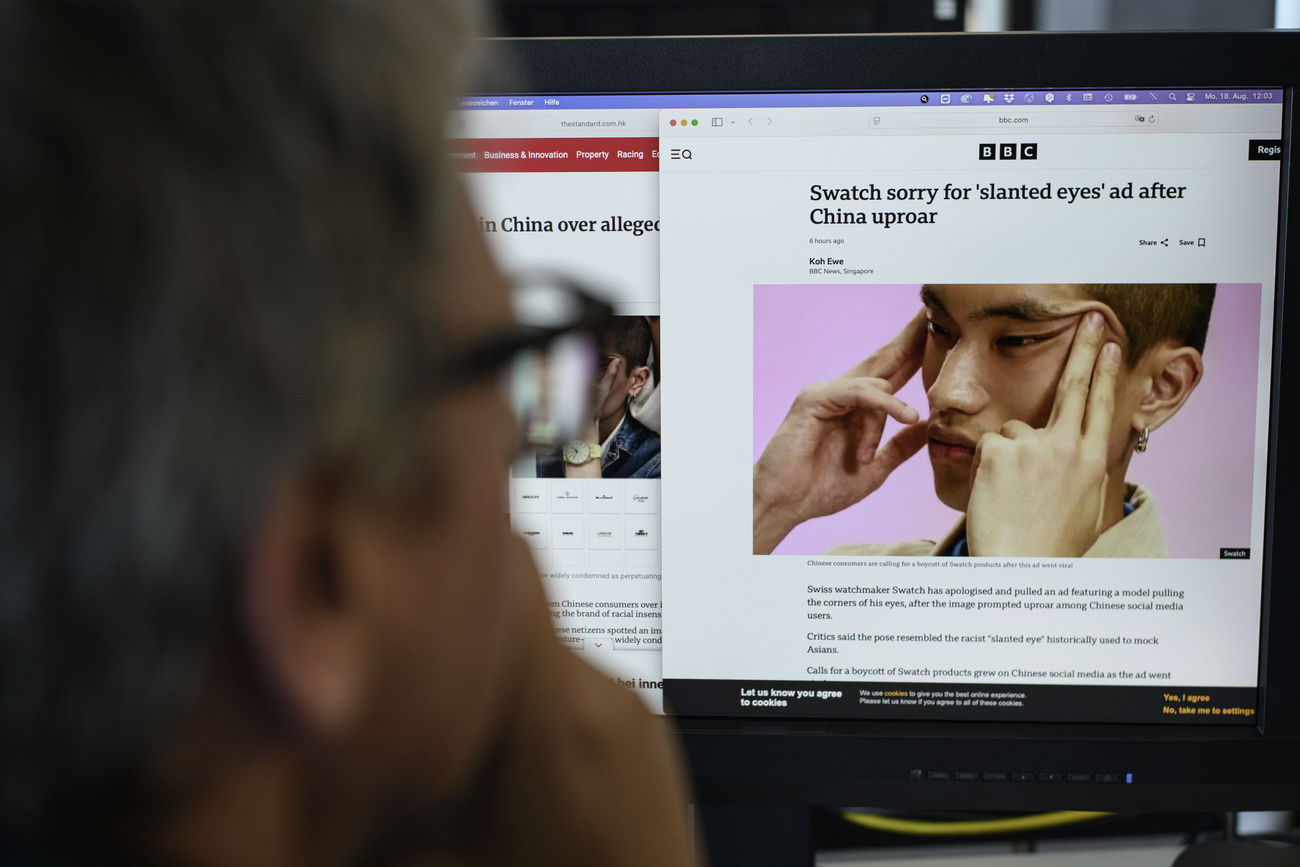

Der Steuerstreit entzweit die Schweizer Banken, den Bundesrat und die amerikanischen Justizbehörden seit fünf Jahren. Von amerikanischer Seite sind es zwei Behörden, welche die Schweizer Banken in die Mangel nehmen: Das Justizdepartement und die Steuerbehörde Internal Revenue Service (IRS).

19. Juni 2008

Der ehemalige UBS-Banker Bradley Birkenfeld erklärt sich vor einem amerikanischen Gericht schuldig, für Kunden der Schweizer Grossbank Geld am Fiskus vorbeigeschleust zu haben.

19. August 2009

Nach einem monatelangen Tauziehen zwischen der UBS, dem Bundesrat und den US-Behörden um die Herausgabe von Namen verdächtiger Kunden einigen sich die Schweiz und die USA auf einen Vergleich. Die USA erhalten 4450 UBS-Kundendaten. Die UBS zahlt zudem eine Busse von 780 Millionen Dollar.

16. November 2010

Nach Erhalt der meisten UBS-Kundendaten zieht die US-Steuerbehörde IRS ihre zivilrechtliche Klage gegen die UBS zurück.

Februar 2011

Die USA haben neben der CS weitere Banken im Visier, darunter die HSBC Schweiz, die Basler und Zürcher Kantonalbanken, Julius Bär und die Bank Wegelin.

9. Dezember 2011

Das US-Justizministerium verlangt von Schweizer Banken auch Namen von Kundenberatern. Das schweizerische Recht verbietet aber die direkte Herausgabe von Dokumenten mit Namen von Mitarbeitenden.

27. Januar 2012

Die Besitzer der Bank Wegelin verkaufen unter dem Druck der USA ihr Nicht-US-Geschäft an die Raiffeisen Gruppe. Die Bank war als Ganzes in die Schusslinie geraten.

16. März 2012

Das Schweizer Parlament erklärt sich mit Gruppenanfragen aus den USA einverstanden und stimmt einer entsprechenden Ergänzung des Doppelbesteuerungsabkommens zu.

11. April 2012

Das Bundesverwaltungsgericht stoppt auf die Klage eines CS-Kunden die Lieferung von Kundendaten der Credit Suisse an die USA, weil seiner Ansicht nach das amerikanische Amtshilfegesuch den Anforderungen nicht genügte.

4. Dezember 2012

Die Schweiz und die USA einigen sich auf die Einführung des «Foreign Account Tax Compliance Act» (FATCA) voraussichtlich 2014. Damit wollen die USA erreichen, dass sämtliche Auslandskonten von US-Steuerpflichtigen besteuert werden können.

3. Januar 2013

Die Bank Wegelin gibt in den USA ein Schuldgeständnis ab und gesteht damit ein, Beihilfe zur Steuerhinterziehung geleistet zu haben. Im März wird das Strafmass bekannt: Die Busse beläuft sich auf 74 Mio. Dollar.

29. Mai 2013

Der Bundesrat verabschiedet ein Gesetz zur Beendigung des Steuerstreits. Es soll die Banken – nach einem dringlichen Verfahren im Parlament – ermächtigen, direkt mit den US-Behörden zusammenzuarbeiten und einen Schlussstrich unter die Vergangenheit zu ziehen.

(Quelle: sda)

Sonderverfahren im Parlament

Laut Widmer-Schlumpf werden die USA ihr Programm erst anbieten, wenn das dringliche Bundesgesetz vom Parlament abgesegnet ist. Deshalb wird das Parlament in der Sommersession in einem Sonderverfahren darüber beraten.

Die Lieferung von Kundendaten ist nicht Teil des Gesetzes, das der Bundesrat vorschlägt. Die Regierung werde aber nach Abschluss der Gesetzesarbeiten erklären, dass er auf die Amtshilfegesuche der USA reagieren werde, sagte Widmer-Schlumpf. Dafür müssten die USA aber zunächst das im Senat blockierte neue Doppelbesteuerungsabkommen ratifizieren.

Widmer-Schlumpf betonte, dass – im Unterschied zum Fall UBS, bei

welcher es um eine «systemrelevante Bank ging» – die Lösung nicht auf Notrecht basiere. Es müsse auch kein Recht nachträglich geändert werden. Ohne eine Regelung drohten allerdings Strafklagen gegen Schweizer Banken, auch gegen Kantonalbanken mit Staatsgarantie, die deren Existenz bedrohen könnten.

Der Bund werde nichts bezahlen, hielt die Finanzministerin entsprechenden Gerüchten in gewissen Medien entgegen. «Die Schweiz gibt keine Zusicherung ab, sich irgendwie finanziell zu beteiligen.»

Dringlichkeit wegen drohender Klagen

Das dringliche Bundesgesetz ist auf ein Jahr befristet. In dieser Zeit hätten die Banken die Möglichkeit, ihre Situation zu bereinigen, sagte Widmer-Schlumpf. Sie gehe nicht davon aus, dass eine Vielzahl von Unternehmen betroffen sei. In Frage komme das Programm auch für Banken, die bereits in einem Verfahren mit den USA steckten.

Die Dringlichkeit des Verfahrens, um das Gesetz durch das Parlament zu bringen, begründete Widmer-Schlumpf unter anderem mit drohenden Klagen gegen Banken in den USA. «Es wurden Vorbereitungen getroffen, weitere Banken zur Verantwortung zu ziehen», sagte sie. Es stünden mehrere Institute zur Diskussion. Namen nannte sie nicht.

Während das Programm läuft, werde es keine neuen Strafuntersuchungen geben, sagte Widmer-Schlumpf. Das habe man mit den USA vereinbart, eine schriftliche Abmachung gebe es aber nicht. Wenn ein Institut aber auf eine Regularisierung verzichtet, könne es später wieder zu einer Anklage für dieses Institut kommen.

Widmer-Schlumpf wehrte sich gegen die Feststellung, dass US-Recht in der Schweiz angewendet werde. Die Banken hätten US-Recht verletzt im Umgang mit US-Kunden. Dafür müssten sie nun eine Lösung finden – und die basiere auf US-Recht. Im Schweizer Recht müsse dafür aber ein Rahmen geschaffen werden.

Opposition einer unheiligen Allianz

Finanzministerin Eveline Widmer-Schlumpf muss sich im Parlament auf heftigen Gegenwind gefasst machen. Kritik gibt es vor allem am Eilverfahren, mit der die Lösung im Bankenstreit mit den USA durchs Parlament gedrückt werden soll.

Für die Sozialdemokratische Partei (SP) ist es nicht akzeptabel, dass der Staat einzelnen Banken erneut wegen der widerrechtlichen Verhalten in den USA helfen soll, «weil diese sich in unverständlicher Blindheit entschieden haben, am Geschäft mit unversteuerten Kundengeldern festzuhalten». Die SP will der Lösung des Bundesrats im Bankenstreit deshalb nicht zustimmen.

Die Schweizerische Volkspartei (SVP) bezeichnet den Lösungsvorschlag als Debakel. Der Bundesrat sei mit seinen Verhandlungen für eine Globallösung offensichtlich auf der ganzen Linie gescheitert. Es könne nicht sein, dass das Parlament in einer derart unklaren Situation innerhalb von wenigen Tagen Schweizer Recht ausser Kraft setze, ohne beispielsweise die Eckpunkte des amerikanischen Programms für die Schweizer Banken zu kennen.

Wenig Begeisterung für die Lösung zeigten auch die Christlichdemokratische Volkspartei (CVP) und die Freisinnigdemokratische Partei (FDP.Die Liberalen). Die CVP begrüsst immerhin den Grundsatz, dass die Banken ihre Probleme selber lösen sollen. «Sie haben sich das Problem eingebrockt, jetzt sollen sie die Suppe auch auslöffeln», sagte CVP-Ständerat Pirmin Bischof. Grosse Vorbehalte hat er aber gegen ein dringliches Verfahren. Das stelle das Gesetzgebungsverfahren auf den Kopf, dafür brauche es gute Gründe. «Die habe ich bisher nicht gesehen», sagte Bischof.

Der Zürcher FDP-Nationalrat Ruedi Noser kritisiert, dass das Parlament über eine Lösung abstimmen müsse, die es gar nicht kenne. Es sei für einen Parlamentarier nicht möglich, den Deal einzuschätzen, sagte er auf Anfrage.

Zufrieden mit der Lösung zeigt sich der Arbeitgeberverband der Banken in der Schweiz (AGV Banken), weil sie im Steuerstreit zwischen den USA und Schweizer Banken «Rechtssicherheit für Banken und Kunden bringen sollte». Um allfällige Nachteile für Mitarbeitende im Zusammenhang mit der Lieferung von Unterlagen an US-Behörden zu vermeiden, hätten sich Arbeitgeber- und Arbeitnehmerorganisationen der Bankbranche auf verschiedene Schutzmassnahmen und einen Härtefallfonds geeinigt, teilen die Sozialpartner der Bankbranche, also der Schweizerische Bankpersonalverband (SBPV) die Schweizerischen Bankiervereinigung (SBVg) und AGV Banken, mit.

Die Swiss-American Chamber of Commerce begrüsst bei der Lösung, dass Kundennamen nicht in den Informationen enthalten wären, die von den Banken ausgehändigt würden. «Es gibt keine unvernünftigen Forderungen, was die Vertraulichkeit der Kunden betrifft, aber wir wissen immer noch nicht, welchen Preis die Banken dafür bezahlen müssen», sagte Martin Naville, CEO der Handelskammer, gegenüber swissinfo.ch.

TREUHAND|SUISSE, der Verband der Schweizer Treuhänder, teilt in einem Communiqué mit, dass er sich gegen die Herausgabepflicht von Namen und Adressen von selbständigen Treuhändern und Anwälten durch Schweizer Banken wehren werde.

In Übereinstimmung mit den JTI-Standards

Einen Überblick über die laufenden Debatten mit unseren Journalisten finden Sie hier. Machen Sie mit!

Wenn Sie eine Debatte über ein in diesem Artikel angesprochenes Thema beginnen oder sachliche Fehler melden möchten, senden Sie uns bitte eine E-Mail an german@swissinfo.ch