Le brouillard se dissipe autour de la réforme fiscale en Thaïlande

La réforme fiscale qui touche les Suisses de l’étranger en Thaïlande depuis le 1er janvier 2024 comportait plusieurs zones d’ombres. Les autorités ont donc procédé à des clarifications ces derniers mois, notamment concernant la taxation des retraites.

«La réforme a-t-elle un impact sur les versements des 2e ou 3e piliers?», «la Convention de double imposition a-t-elle été modifiée?», «si l’on peut prouver que l’on vit de ses économies, doit-on établir une déclaration d’impôts?»: voici quelques-unes des questions de Suisses de l’étranger qui nous sont parvenues après notre premier article sur la réforme fiscale entrée en vigueur au début de cette année en Thaïlande.

>> Une réforme fiscale qui inquiète les Suisses de Thaïlande

Insécurisés, les quelque 10’400 Suisses de l’étranger établis dans le pays à fin 2023 ont été nombreux et nombreuses à appeler à l’aide pour essayer d’y voir plus clair.

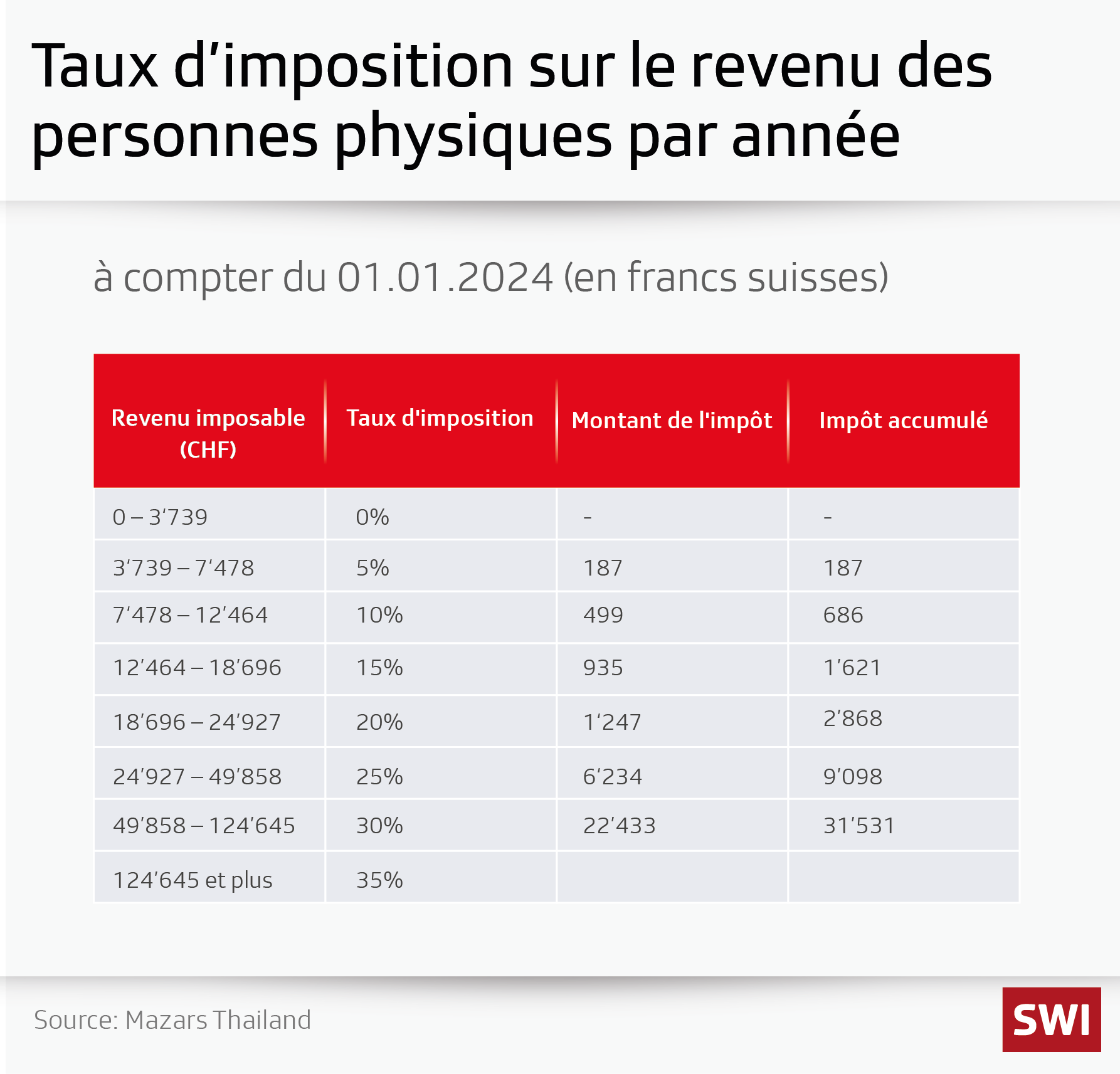

Pour rappel, la réforme fiscale élaborée par le gouvernement thaïlandais prévoit qu’à partir du 1er janvier 2024, les personnes étrangères résidentes, c’est-à-dire celles qui séjournent au moins 180 jours par an en Thaïlande, devront désormais payer des impôts sur les revenus étrangers transférés dans le pays.

Par exemple, une personne retraitée suisse, célibataire et sans enfants à charge, qui gagnerait la rente de vieillesse maximale de l’AVS de 2450 francs suisses par mois, sans apport du 2e ni 3e pilier, devrait payer un peu moins de 3000 francs suisses d’impôts sur le revenu par année.

Toutefois, seuls les revenus acquis à partir du 1er janvier 2024 sont concernés. Toute personne qui sera en mesure de prouver que ses revenus sont antérieurs à cette date ne sera pas imposable sur ces sommes, même si elles ont été transférées en Thaïlande après le 31 décembre 2023.

La Thaïlande a également prévu d’exempter certaines catégories de retraitées et retraités étrangers, notamment celles et ceux qui disposent d’un visa LTR («longterm visa»), valable dix ans. Pour l’obtenir, il faut être au bénéfice d’une retraite d’au moins 80’000 dollars par an, ou 40’000 dollars annuels et investir 250’000 dollars en Thaïlande, dans l’immobilier par exemple.

Qu’entend-on exactement par revenu?

Pour Martin Liebenow, conseiller fiscal allemand et directeur fiscal chez Mazars en Thaïlande, le pays ne fait qu’appliquer une «interprétation légère» du principe du revenu mondial (World Income Principle). Celui-ci définit que les personnes assujetties à l’impôt dans un État (par exemple en raison de leur résidence) sont imposables sur leurs revenus mondiaux, quel que soit le lieu où ces revenus ont été perçus.

Depuis l’annonce de la réforme, des flottements subsistaient toutefois sur ce que les autorités fiscales thaïes considéraient comme étant un revenu. La section 40Lien externe de l’impôt du même nom clarifie désormais la situation.

1. Les revenus provenant d’un emploi (retraites incluses),

2. Tout argent, bien ou avantage tiré d’un poste ou de l’exécution d’un travail,

3. Les redevances de fonds de commerce, de droits d’auteur ou de tout autre droit (testament, acte juridique, décisions de justice…),

4. Les revenus provenant d’intérêts, de dividendes et de plus-values,

5. Les revenus issus de la location d’un bien immobilier,

6. Les revenus provenant de professions libérales,

7. Les contrats de services,

8. Les revenus provenant des affaires, du commerce, de l’agriculture, de l’industrie, des transports ou de toute autre activité non spécifiée aux points (1) à (7).

«La Thaïlande a décidé de n’imposer que l’argent qui est transféré sur son territoire. Les revenus qui resteraient sur des comptes à l’étranger ne sont donc pas imposables en Thaïlande», précise encore Martin Liebenow.

Par transfert, les autorités entendent tout virement bancaire d’un pays étranger vers une banque thaïlandaise, les paiements avec des cartes de crédit étrangères, les rapatriements d’argent liquide et le recours à des fournisseurs de paiement en ligne, tels que Stripe ou PayPal.

Pour éviter les confusions, Martin Liebenow conseille de posséder deux comptes en banque: l’un sur lequel placer son capital (c’est-à-dire ses économies passées acquises avant le 31.12.2023) et l’autre sur lequel verser les revenus gagnés à partir du 01.01.2024.

Et l’AVS dans tout ça?

En raison de l’exonération d’impôt dont il était facile de bénéficier et du coût relativement peu élevé de la vie, de nombreux Suisses ont choisi de passer leur retraite en Thaïlande. La levée de bouclier a donc été particulièrement importante au sein de cette population lors de l’annonce de la réforme fiscale.

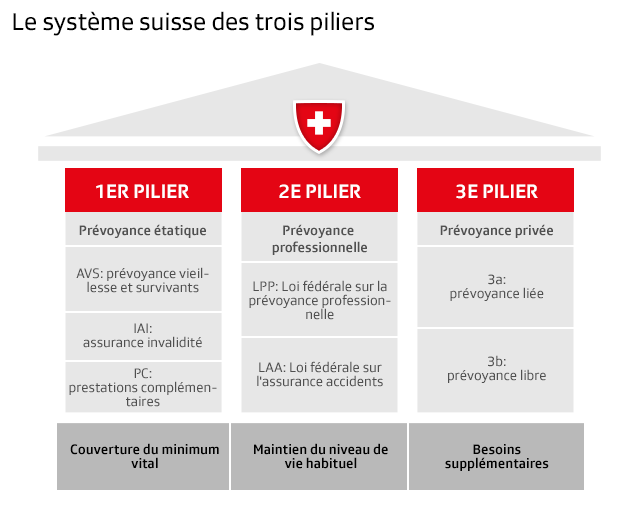

Il est dorénavant clair que les retraites sont considérées comme revenu et seront imposées, moyennant quelques nuances en fonction du pilier concerné.

La Suisse a conclu une conventionLien externe (CDI) visant à éviter la double imposition avec la Thaïlande. Cette convention s’applique toutefois uniquement à la prévoyance professionnelle (2e pilier). L’article 17 prévoit que le droit d’imposition applicable aux revenus du 2e pilier de droit privé revient à la Thaïlande. Cela signifie que les avoirs du 2e pilier sont imposés uniquement en Thaïlande, sans impôt à la source en Suisse.

L’article 18 couvre quant à lui les revenus du 2e pilier suisse de droit public (c’est-à-dire des personnes employées dans la fonction publique) et prévoit une imposition exclusive en Suisse. Si la ou le contribuable possède également la nationalité thaïe, il sera toutefois imposé en Thaïlande.

Cette convention ne s’applique ni aux rentes AVS (1er pilier) ni aux prestations de prévoyance individuelle (3e pilier). Cela signifie que «chaque Etat peut imposer selon son droit interne», indique le Secrétariat d’État aux questions financières internationales (SFI). Le droit suisse ne prévoit aucune imposition à la source sur les rentes AVS (1er pilier) versées à des non-résidents, selon le SFI. En revanche, il est possible d’être imposé en Suisse (à la source) et en Thaïlande sur les avoirs du 3e pilier.

Dans le cas d’une imposition dans les deux pays, «il faut demander à l’organe suisse qui effectue le prélèvement qu’il délivre une attestation fiscale en anglais (withhold certificate), qui prouve combien vous avez payé d’impôts, conseille Martin Liebenow. Cela vous permettra de faire déduireLien externe cette somme de vos impôts en Thaïlande».

Finalement, pour le SFI, «la seule chose qui ait changé est le fait que la Thaïlande n’ait, par le passé, pas exercé un droit d’imposition qui lui revenait selon la CDI, ce qui a mené a des années de double non-imposition».

Ne pas jouer avec le feu

D’après les informations que Martin Liebenow a obtenues auprès du Département des revenus thaïlandais, les formulaires de déclaration d’impôt devraient être disponibles en décembre 2024. Le délai pour établir sa déclaration a été fixé au 31 mars 2025. «Il n’y aura pas de prolongation de délai possible. Et tout retard sera sanctionné par des pénalités», avertit le conseiller fiscal.

Pour établir leur déclaration, les Suisses de Thaïlande auront besoin d’un numéro d’identification fiscale international (ITIN), à demander auprès du service des impôts local. Une personne qui n’aurait pas de revenu à déclarer, parce qu’elle vit par exemple de ses économies passées, n’a aucune obligation d’acquérir un tel numéro.

Si la mise en place de la réforme risque de prendre plusieurs mois, Martin Liebenow invite toutes les personnes qui seraient concernées par celle-ci à ne pas essayer de passer sous le radar: «Ne pas s’annoncer auprès des autorités reviendrait à commettre une fraude fiscale avec préméditation, ce qui relève du délit».

Pourquoi cette réforme finalement?

La Thaïlande souhaite devenir membre de l’Organisation de coopération et de développement économiques (OCDE). À ce titre, cette dernière fait pression pour que la Thaïlande régule sa méthode d’imposition, afin de ne pas «ressembler à un paradis fiscal au même titre que les Îles Caïmans et autres Bermudes», déclare Martin Liebenow.

Plus

Vous voulez en savoir plus? Abonnez-vous à notre newsletter

En outre, en entretenant un système qui permettait de contourner facilement le paiement d’un impôt sur le revenu, la Thaïlande s’est privée d’un gain conséquent. Elle entend désormais y remédier. Le gouvernement n’a toutefois pas fourni d’indications sur le montant qu’il espère encaisser grâce au nouvel impôt.

Où trouver des informations?

Martin Liebenow conseille vivement à toutes les personnes concernées de consulter une fiduciaire en Suisse et en Thaïlande afin de clarifier leur situation personnelle, car chaque cas est unique.

Afin de se faire une idée du montant à payer, le conseiller recommande d’utiliser l’outil de calculLien externe mis à disposition par une entreprise de gestion d’actifs.

Des informations sont également disponibles sur le site internet de la Société suisse de BangkokLien externe en allemand et en français. Et l’ambassade de Suisse à Bangkok a organisé une session de questions-réponsesLien externe avec plusieurs représentants du Département des revenus thaïlandais.

Relu et vérifié par Samuel Jaberg

En conformité avec les normes du JTI

Plus: SWI swissinfo.ch certifiée par la Journalism Trust Initiative

Vous pouvez trouver un aperçu des conversations en cours avec nos journalistes ici. Rejoignez-nous !

Si vous souhaitez entamer une conversation sur un sujet abordé dans cet article ou si vous voulez signaler des erreurs factuelles, envoyez-nous un courriel à french@swissinfo.ch.