Der Tag, an dem die grösste Schweizer Bank gerettet wurde

Vor zehn Jahren, als die Finanzkrise ausbrach, wurde die Schweizer Bank UBS Opfer ihrer eigenen risikoreichen Expansionsstrategie auf dem amerikanischen Markt. Der Staat und die Schweizerische Nationalbank mussten dem in Schwierigkeiten geratenen Bankenriesen helfen. Während andere Länder Schulden zur Rettung ihrer Banken gemacht haben, hat der Schweizer Staat sogar profitiert.

«Wir sind vom Verlauf der Finanzmärkte in den letzten Wochen nicht überrascht. Wir sind jedoch von der Schnelligkeit, mit der sich die Krise verschlechterte, überrascht worden», sagte am 16. Oktober 2008 der damalige Bundespräsident Pascal Couchepin vor den Medien. Er informierte die Presse über die Massnahmen des Bundes und der Schweizerischen Nationalbank (SNB) zur Rettung der UBS, der grössten Bank der Schweiz, die in den Turbulenzen der Finanzkrise unterzugehen drohte.

Die Spannung im Mediensaal war spürbar. Nach dem «Grounding» der Schweizer Fluggesellschaft Swissair im Jahr 2001, mit der ein nationaler Mythos untergegangen war, riskierte die Schweiz ein weiteres Flaggschiff ihres internationalen Erfolgs zu verlieren. Und diesmal wären die Folgen viel dramatischer gewesen. Ein Zusammenbruch der UBS hätte allein in der Schweiz die Ersparnisse von einer Million Privatkunden sowie Girokonten von 300’000 Unternehmen gefährdet. Zusammen mit der Credit Suisse hielt die UBS 60% des Marktes für Kredite an kleine und mittlere Unternehmen in der Schweiz.

Hochrisikostrategie

Die UBS hatte während eines Jahrzehnts eine abenteuerliche Expansionsstrategie in den USA verfolgt, insbesondere im Bereich Investment Banking. Die Bank erzielte in den Jahren 2005 und 2006 Rekordergebnisse. Das Wachstum schien damals unaufhaltbar, aber das Risiko hatte einen Preis, der in den Folgejahren bitter bezahlt wurde: Als die Hypothekenkrise ausbrach, war die UBS die damals exponierteste ausländische Bank am US-Immobilienfonds- und Derivatemarkt.

Der Zusammenbruch der amerikanischen Bank Lehman Brothers am 15. September 2008 hatte in wenigen Tagen das Vertrauensklima des Finanzsektors zunichtegemacht und den Markt für Interbankenkredite praktisch eingefroren. Die UBS, die weltweit grösste Vermögensverwalterin, geriet selbst in einen Liquiditätsengpass und sass auf einem Berg illiquider Vermögenswerte fest, nachdem sie bereits 40 Milliarden Franken in der Weltfinanzkrise verlorene Vermögenswerte abgeschrieben hatte.

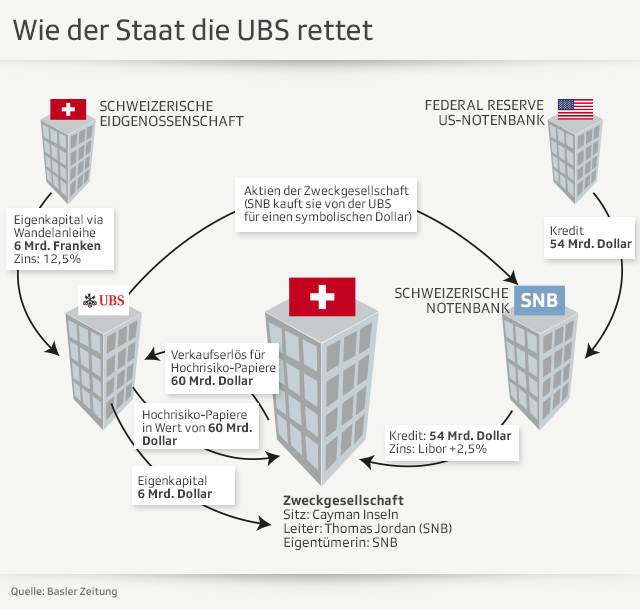

Am 16. Oktober 2008 präsentierten also Regierung und SNB ihren Hilfsplan zur Rettung der UBS: 6 Milliarden Franken vom Bund zur Wiederherstellung der Eigenmittel der Bank und 54 Milliarden Dollar von der Zentralbank, damit die UBS die illiquiden Wertpapiere in einen Spezialfonds transferieren und auf bessere Zeiten für den Wiederverkauf warten konnte. Diese Wertpapiere wurden auf einer von der SNB selbst auf den Cayman Inseln eingerichteten «Zweckgesellschaft» geparkt.

«Die Nationalbank muss zur Stabilität des Schweizer Finanzsystems beitragen»: So erklärte der damalige Präsident der Nationalbank, Jean-Pierre Roth, der Presse, warum die Nationalbank die «toxischen» Papiere des Schweizer Bankkonzerns übernahm. «Wir bei der SNB haben Zeit. Die UBS hat keine Zeit. Sie steht unter ständigem Druck, jedes Quartal muss sie Ergebnisse liefern. Die SNB ist für alle Ewigkeit hier.»

Operation gelungen

Schon recht bald zeigte sich, dass Roth Recht behalten sollte. Innerhalb weniger Jahre entledigte sich die SNB der illiquiden Wertpapiere von der UBS und nahm damit bis zu 5 Milliarden Franken ein. Die Zentralbank hatte der Bank vorgeschrieben, allfällige Gewinne aufzuteilen.

Der Rettungsplan wurde innerhalb weniger Tage in einer Atmosphäre grosser Nervosität ausgearbeitet – Finanzminister Hans-Rudolf Merz war wegen eines Herzinfarkts ins Krankenhaus eingeliefert worden und fiel aus. Doch der Rettungsplan zahlte sich aus: Auch der Bund verdiente 1,2 Milliarden Franken, denn er hatte auf dem der Bank gewährten Darlehen einen Zins von 12,5% erhoben.

Die UBS ihrerseits schloss das Geschäftsjahr 2008 mit einem Defizit von 20 Milliarden Franken. Das ist der grösste je verzeichnete Verlust eines Schweizer Unternehmens. Aber das Schlimmste konnte verhindert werden.

Die Probleme der UBS in den Vereinigten Staaten waren aber noch nicht vorbei: Wenige Monate später wurde gegen die Bank ermittelt, weil sie Zehntausenden von amerikanischen Kunden bei Steuerhinterziehungen geholfen hatte. 2009 musste die Schweizer Regierung erneut eingreifen, um die Bank zu retten. Sie stimmte zu, der amerikanischen Justiz Namen und Daten von Tausenden der Steuerhinterziehung verdächtigter Kunden zur Verfügung zu stellen. Eine Intervention, die den Anfang vom Ende des Schweizer Bankgeheimnisses markierte.

(Übertragung aus dem Italienischen: Sibilla Bondolfi)

In Übereinstimmung mit den JTI-Standards

Einen Überblick über die laufenden Debatten mit unseren Journalisten finden Sie hier. Machen Sie mit!

Wenn Sie eine Debatte über ein in diesem Artikel angesprochenes Thema beginnen oder sachliche Fehler melden möchten, senden Sie uns bitte eine E-Mail an german@swissinfo.ch