Suiza y no Islas Caimán, la sede del fondo UBS

El Banco Nacional de Suiza (BNS) metió reversa y decidió basar en Berna la estructura financiera que le permitirá rescatar al banco número uno de Suiza vía la compra de sus "créditos chatarra".

Apostar inicialmente por un paraíso fiscal desató controversia y generó voces en contra dentro y fuera de Suiza.

Suiza reculó y volvió a andar el camino. Esta vez… rumbo a casa.

Este jueves (26.11), el Banco Nacional de Suiza anunció que el fondo extraordinario que constituirá para absorber los “créditos tóxicos” del UBS, por un monto de hasta 60.000 millones de dólares (80.000 millones de francos suizos), tendrá como sede Suiza y no las Islas Caimán, como lo había anunciado inicialmente.

La decisión no fue fortuita, el banco central recibió tanta presión dentro y fuera de Suiza que se vio obligado a reconsiderar.

El factor sorpresa

Once días –que a los mercados financieros les parecieron eternos- transcurrieron entre la jornada en la que Estados Unidos (EEUU) anunció un multimillonario rescate para sus bancos (equivalente a 840.000 millones de francos suizos) y aquel en el que Suiza rompió el silencio e hizo lo propio.

Gobiernos europeos, los bancos no afectados por la crisis subprime y sobre todo, los ahorradores estaban inquietos. ¿Podían o no quebrar el UBS y el Credit Suisse, como lo había hecho Lehman Brothers en EEUU? ¿Era tiempo de correr con los depósitos a otro sitio o la Confederación Helvética tenía guardado un as bajo la manga?

El 16.10 se hizo el anuncio. Credit Suisse sería capitalizado a través de un fondo soberano de Qatar, pero UBS sí que echaría mano del apoyo gubernamental.

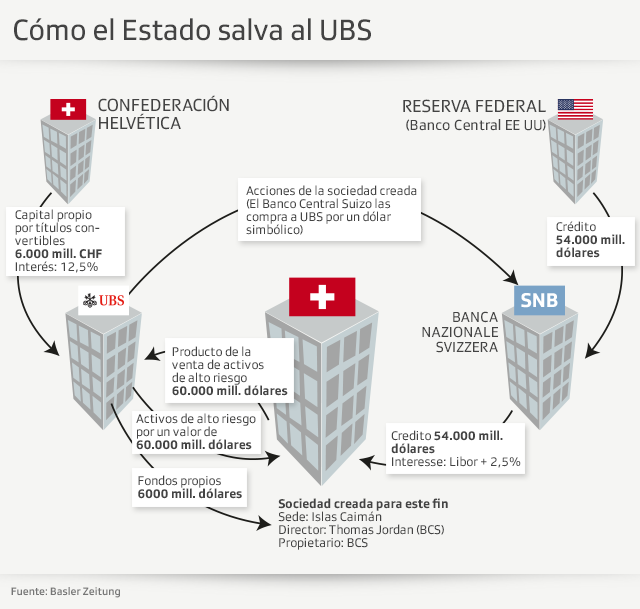

La Confederación Helvética le prestaría 6.000 millones de francos suizos para salir del atolladero y el Banco Nacional de Suiza (BNS) absorbería “créditos tóxicos” ligados a los subprime hasta por 60.000 millones de dólares, es decir, 80.000 millones de francos suizos.

La magnitud del anuncio empañó un pequeño detalle que quedó perdido en la marabunta de la información: para tomar los créditos basura del UBS, el banco central abriría un fondo ex profeso en las Islas Caimán.

Un destino tan inesperado como sospechoso.

La mejor opción

Ante las primeras muestras de suspicacia, el Banco Nacional de Suiza (BNS) se apresuró a aclarar que se habían elegido las Islas Caimán en lugar de la Confederación Helvética porque la legislación vigente en territorio suizo no facilitaba la creación de un fondo con las características requeridas para apoyar al UBS.

No existe intención alguna de evadir impuestos. Simplemente, intentamos evitar cargas tributarias excesivas, es decir, pagar dos o tres veces impuestos por los mismos conceptos, debido a las características que tiene el fondo, precisó en su momento Thomas Jordan, número tres del Banco Nacional de Suiza y director del citado fondo.

Mala idea justo cuando Suiza está en plena negociación con la Unión Europea (UE) sobre la fiscalización para las empresas.

Y cuando Alemania, en voz de su ministro de Finanzas, Peer Steinbrück, se animaba a lanzar la ofensiva económica y diplomática de pedir (21.10) en el seno de un encuentro en la Organización para la Cooperación y el Desarrollo Económico (OCDE), que Suiza sea incluida en la “lista negra” de los paraísos fiscales del mundo.

En casa, las cosas no eran muy distintas. Micheline Calmy-Rey, ministra de Asuntos Extranjeros de Suiza, expresó su descontento y afirmó que se buscarán alternativas. Una posición que validó Hans-Rudolf Merz tan pronto retomó funciones (03.11), luego de que un percance de salud lo mantuviera fuera de su ministerio durante alrededor de un mes.

El StabFund

Este fondo extraordinario lleva por nombre oficial SNB StabFund Sociedad Financiadora de Inversiones Colectivas y es conocido al interior del Banco Nacional de Suiza simplemente como “StabFund”, ya que busca estabilizar la situación financiera del fragilizado UBS.

“El fondo podrá ser domiciliado en Berna, gracias al apoyo de las autoridades de la Confederación Helvética y del cantón de Berna, cuyo trabajo conjunto permitió crear una estructura semejante a la que nos ofrecía Gran Caimán”, aclaró el BNS en un comunicado de prensa (26.11).

Detalló que el SNB StabFund retomará créditos tóxicos del UBS hasta por 60.000 millones de dólares –contabilizando el precio que tenían el 30 de septiembre del 208- y la transferencia formal de éstos tendrá lugar antes de marzo del 2009, pese a lo cual, el encargado de administrarlos seguirá siendo el banco de inversión, no el banco central.

Y será Thomas Jordan, el defensor de Islas Caimán como el mejor destino viable, quien tendrá a cargo la Dirección del citado StabFund, cuyos detalles de operación serán dados a conocer durante las próximas semanas. }

swissinfo, Andrea Ornelas

El UBS es el banco europeo más dañado por la crisis de los subprime. El Parlamento apoyó la creación de un fondo para salvarle, pero se inconformó ante el hecho de que se constituyera en las Islas Caimán, razón por la que llamaron a comparecer al banquero central, Jean-Pierre Roth y a la ministra de finanzas interina, Eveline Widmer-Schlumpf.

Antes de octubre del 2008, Suiza jamás había realizado un rescate de instituciones financieras privadas con recursos públicos de tal magnitud (86.000 millones de francos suizos).

El archipiélago que alberga a las Islas Caimán fue refugio de piratas durante los siglos XVII y XVIII y, actualmente, es bien conocido de su calidad de paraíso fiscal.

Este jueves (27.11), en Asamblea General Extraordinaria, con 98,5% de votos a favor, los accionistas del UBS aprobaron el plan de rescate propuesto por el gobierno suizo y por el banco central para el banco número uno de Suiza.

Desde Lucerna, el Presidente del Consejo de Administración de UBS, Peter Kurer anunció también que suma ya 70 millones de francos suizos el monto de bonos extraordinarios devueltos por ex directivos de la institución.

Las devoluciones han sido realizadas por Marcel Ospel, ex presidente del banco, y por ex directivos de alto nivel como Stephan Haeringer, Marco Suter o Peter Wuffli.

Kurer abordó con los 2.395 accionistas asistentes los detalles del plan de saneamiento, que incluye un crédito de 6.000 millones de francos suizos por parte del gobierno y la transferencia de créditos con problemas al banco central por 60.000 millones de dólares.

De acuerdo con el timón actual del UBS, la situación del banco es mucho más sólida en el presentes, ya que los dos incrementos de capital realizados en febrero yo abril, dijo, han permitido recuperar paulatinamente la confianza de los mercados en medio de la crisis.

En cumplimiento de los estándares JTI

Mostrar más: SWI swissinfo.ch, certificado por la JTI

Puede encontrar todos nuestros debates aquí y participar en las discusiones.

Si quiere iniciar una conversación sobre un tema planteado en este artículo o quiere informar de errores factuales, envíenos un correo electrónico a spanish@swissinfo.ch.