L’UBS «non sarà più la stessa»

La principale banca svizzera UBS ha forse subito un danno irreparabile. A detta degli analisti, non dovrebbe ad ogni modo fare la fine del decaduto gigante americano Bear Stearns.

La stessa opinione sembra essere condivisa anche dagli investitori: il titolo UBS ha infatti ripreso quota, nonostante l’annuncio di nuove svalutazioni per un totale di 19 miliardi di dollari (19 miliardi di franchi) e della partenza del presidente del consiglio di amministrazione Marcel Ospel.

Tuttavia, il sogno di UBS di diventare uno degli istituti più redditizi nel settore dell’Investment Banking sembra per ora infranto. All’orizzonte si prospetta pure l’ardua impresa di convincere i ricchi investitori a non perdere la fiducia nella sua divisione di gestione patrimoniale.

«Credo che la banca non sarà più la stessa», commenta a swissinfo il professore Hans Geiger, direttore dell’Istituto di economia bancaria dell’Università di Zurigo.

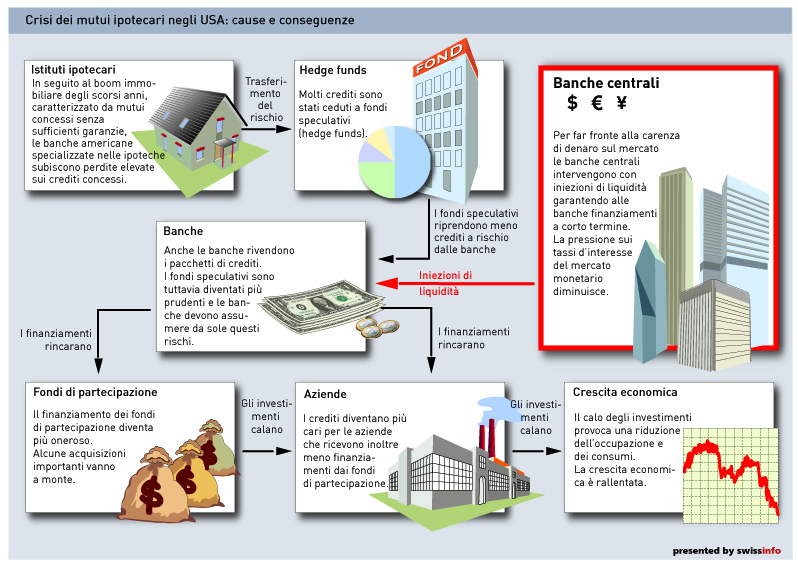

In merito all’eventualità di ulteriori perdite nei mesi a venire, le opinioni divergono. L’UBS, che in Europa è la banca ad aver sofferto maggiormente della crisi dei crediti ipotecari negli Stati Uniti, è ancora esposta per circa 31 miliardi in prodotti finanziari legati a prestiti immobiliari a rischio.

Secondo Geiger, la rinuncia di Marcel Ospel alla presidenza del consiglio d’amministrazione della banca dovrebbe tuttavia essere l’ultima delle sorprese sgradevoli. «In dicembre Ospel ha affermato di essere parte della soluzione; il fatto che ora se ne va suggerisce che sia rimasto il tempo necessario per risovere i problemi e sistemare le cose per il suo successore».

Diversa da Bear Stearns

Ulteriori svalutazioni, osserva Andreas Venditti, analista presso la Banca cantonale di Zurigo, non sono da escludere. «La banca rimane esposta ai rischi; non si sa quindi come andrà a finire».

Entrambi gli esperti concordano nell’affermare che UBS non seguirà probabilmente la scia della banca d’investimenti americana Bear Stearns, che il mese scorso è stata svenduta alla rivale JP Morgan per scongiurare il tracollo definitivo.

«Bear Stearns non dispone di altri rami di attività con i quali premunirsi a lungo termine. La banca si basa su una struttura di finanziamento totalmente diversa. UBS può invece rifarsi sulla sua attività di retail banking o di gestione patrimoniale (wealth management), due settori molto solidi», dice Venditti.

L’intenzione di UBS di aumentare il capitale ordinario di 15 miliardi con l’emissione di diritti di opzione a favore degli azionisti – aggiunge – è legata alla volontà di rafforzare le basi finanziari per far fronte ad eventuali sconvolgimenti, piuttosto che alla necessità di disporre di liquidità per portare avanti le attività.

Il problema maggiore per UBS (il più grande gestore patrimoniale del mondo) è invece quello di evitare che i clienti più facoltosi depositino i loro averi da un’altra parte.

Clienti delusi

La grande banca si vede ora confrontata a numerosi clienti delusi e rischia inoltre di dover far fronte ad azioni giudiziarie. Assieme ad altri istituti bancari attivi negli Stati uniti, l’UBS è infatti accusata di aver venduto «auction rate securities» per un valore considerato nettamente troppo alto.

La settimana scorsa, la banca svizzera ha comunicato di aver ridotto il valore di questi fondi di investimento, considerati finora sicuri dalla clientela.

«Sono state avanzate ipotesi sul fatto che alcuni clienti avrebbero deciso di lasciare la banca. Ma, a quanto sembra, non si tratta di una faccenda preoccupante», dichiara Hans Geiger. «L’UBS ha cancellato 19 miliardi di franchi, annunciando perdite per 12 miliardi. Ciò significa che la banca sta ancora attirando denaro».

swissinfo, Matthew Allen, Zurigo

(traduzione: Luigi Jorio e Armando Mombelli)

Nata nel dicembre 1997, in seguito alla fusione tra la Società di banche svizzere e l’Unione di banche svizzere, l’UBS è oggi la più grande banca elvetica e la settima al mondo in ambito di capitalizzazione borsistica.

Dopo aver presentato utili astronomici nel 2005 e nel 2006, l’anno scorso l’UBS ha subito numerosi rovesci. In maggio ha dovuto procedere alla liquidazione del suo hedge fund (fondo speculativo) Dillon Read. In luglio il suo Ceo Peter Wuffli ha rassegnato le dimissioni senza fornire dettagli sulle ragioni di questa decisione.

In ottobre la grande banca ha reso noto di aver perso 4,2 miliardi di franchi in relazione alla crisi scoppiata sul mercato immobiliare americano (subprime). Per la prima volta da 9 anni, l’UBS ha chiuso i conti del terzo trimestre segnando cifre rosse.

Nel quarto trimestre dell’anno scorso l’istituto bancario ha registrato una perdita di 12,5 miliardi di franchi. In dicembre la direzione dell’UBS ha annunciato un piano di ricapitalizzazione per 13 miliardi di franchi, provenienti da Singapore e dal Medio oriente.

In gennaio la banca elvetica ha cancellato altri 4,5 miliardi di franchi. Complessivamente le perdite previste ammontavano finora a circa 20 miliardi di franchi. Martedì l’UBS ha comunicato nuove svalutazioni per altri 20 miliardi di franchi.

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.