La spirale infernale dei bonus

Un continuo saliscendi: si riassume così l'andamento della Borsa svizzera martedì. Al termine di una giornata turbolenta, lo SMI ha chiuso in rialzo di quasi il 2,8%.

Il vicedirettore dell’Istituto di etica economica all’Università di San Gallo, Ulrich Thielemann, intervistato da swissinfo, critica la strategia degli incentivi con grossi bonus e la mancanza di regolamentazione dei mercati.

swissinfo: Negli ultimi giorni le Borse sono fortemente perturbate. Cosa è peggio, la perdita di fiducia degli attori finanziari o l’effettiva perdita di valore?

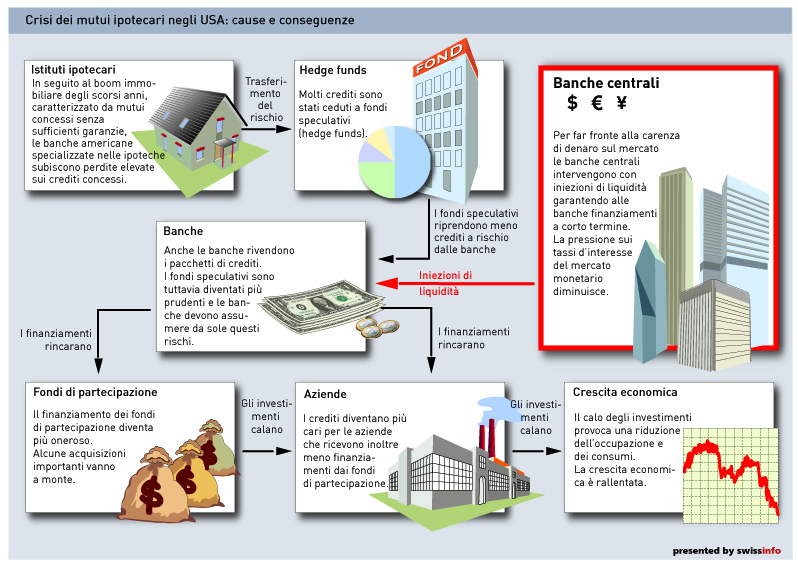

Ulrich Thielemann: È difficile dire. Quel che riguarda la parte puramente finanziaria, probabilmente i valori che adesso sono crollati erano coperti solo parzialmente o addirittura completamente scoperti, vale a dire che si tratta di valori “virtuali” che si sgonfiano.

In questo caso la situazione è forse meno drammatica di quanto si possa supporre. In ogni caso ciò ha anche significativi effetti economici La Borsa è strettamente legata all’economia.

Non si tratta solo di un gioco astratto. Negli Stati Uniti c’è gente che adesso resterà indebitata per tutta la vita. Gente che è stata trascinata in questa situazione dalle banche.

swissinfo: In che misura la mentalità di certe banche di prendere grossi rischi, intascare bonus e guadagni, contando sull’aiuto statale per pagare quando tutto va male, gioca un ruolo?

U.T.:In realtà si possono solo fare supposizioni in merito. Ma penso che ora sia giunta la resa dei conti. Queste crisi si ripetono periodicamente. Con la New Eonomy era la stessa storia.

Tutto si gioca sugli incentivi, i bonus, che vengono forniti. Vengono dati grossi margini di manovra alle persone a quasi tutti i livelli gerarchici e vengono promessi loro premi elevati.

La gente utilizza questi margini per trarre profitti, anche a costo di concedere crediti senza alcuna copertura, la cui vera natura viene a galla solo più tardi. Nel frattempo però i bonus sono stati incassati.

swissinfo: Cosa si può fare contro questo?

U.T.: Gli incentivi sono il nocciolo del problema. Dobbiamo uscire da questa spirale. Tuttavia gli attori non lo possono fare da soli.

L’UBS e altre banche accusano grosse perdite ma ciò nonostante non riducono i bonus altrimenti la gente le abbandona.

Penso che si debba trovare una regolamentazione globale, che limiti la variabilità dei bonus a tutti i livelli, compresi quelli dei top manager. Sono cosciente che è molto pretenzioso, ma questi affari non sono una semplice questione privata.

swissinfo: Gli attori del ramo non vogliono che vengano introdotte regolamentazioni statali in questo mercato.

U.T.: Naturalmente ciò non viene apprezzato. Dobbiamo però considerare la questione in un ampio contesto. Il plusvalore dell’economia globale va sempre più a beneficio dei prestatori di servizi finanziari.

L’economia è sempre più orientata verso i super ricchi. La maggior parte della crescita negli Stati Uniti concerne così solo l’uno percento della popolazione.

swissinfo: Dunque solo una piccolissima minoranza approfitta della crescita?

U.T.: Questo un percento non approfitta nella misura del 90% degli utili da capitale, come si potrebbe credere, ma per il 60% del reddito del lavoro. Si tratta dei manager. È la nuova elite che intasca i bonus nel settore finanziario.

Il settore finanziario mette l’economia reale sotto pressione. In Svizzera è meno rilevante che negli altri Paesi dell’OCSE.

Il problema di questa evoluzione è che diventa incerta la promessa del benessere per tutti.

swissinfo: In Svizzera non perdono denaro in Borsa solo i privati, ma anche le casse pensioni. Come mai queste continuano a ripetere lo stesso errore?

U.T.: È l’istinto che spinge le persone, anche quando si tratta di professionisti. È sorprendente quanti errori vengono così commessi. Ma si tratta di un compo rischioso.

Occorre ricordare che gli investitori professionisti ottengono guadagni nettamente migliori. D’altra parte i super ricchi globalmente non sono interessati da questa crisi. Chi maneggia miliardi, può anche permettersi di pagare qualche milione a persone che sanno riconoscere tempestivamente i rischi.

Intervista swissinfo: Andreas Keiser

(Traduzione dal tedesco di Sonia Fenazzi)

Dow Jones: -1,06%

Nasdaq: -2,04%

Francoforte: -0,31%

Parigi: +2,07%

Londra: +2,90%

Madrid: +1,69%

Milano: +1,18%

Zurigo: -2,76%

Tokyo: -5,65%

Shanghai: -7,22%

Bombay: -4,97%.

I crolli delle Borse e le rettifiche di valore miliardarie dei grandi istituti di credito in Svizzera preoccupano anche i clienti bancari. Ciò è risentito soprattutto dalle grandi banche.

Cosicché la Banca Migros e le Banche Raiffeisen negli ultimi mesi hanno registrato una crescita di clienti provenienti dalle grosse banche nettamente superiore a quella degli anni scorsi.

“La situazione è paragonabile a quella dopo il grounding di Swissair nell’autunno 2002. Ancha allora molti hanno cambiato banca”, indica il Ceo delle Banche Raiffeisen Pierin Vincenz.

I clienti hanno perso fiducia nelle grandi banche a causa delle perdite legate alla crisi dei mutui ipotecari negli Stati Uniti e hanno paura per i loro risparmi.

Si tratta peraltro di un timore infondato, ha dichiarato a swissinfo il portavoce della Commissione federale delle banche Alain Bichsel.

“Non c’è alcun pericolo. Non c’è alcun indizio negativo nemmeno per l’UBS. La quota dei fondi propri è garantita”.

In conformità con gli standard di JTI

Altri sviluppi: SWI swissinfo.ch certificato dalla Journalism Trust Initiative

Potete trovare una panoramica delle discussioni in corso con i nostri giornalisti qui.

Se volete iniziare una discussione su un argomento sollevato in questo articolo o volete segnalare errori fattuali, inviateci un'e-mail all'indirizzo italian@swissinfo.ch.