Los bancos celebran el rescate, la bolsa titubea

Aunque la crisis de los 'subprime' afecta sólo a dos bancos en Suiza -el UBS y el Credit Suisse-, el resto de entidades del sector aplauden las medidas anunciadas este jueves por el gobierno porque devuelven la confianza al ahorrador.

La bolsa de valores pasó de un júbilo furtivo nuevamente al escepticismo. Los mercados se preguntan si las millonarias capitalizaciones serán suficientes.

Suiza, piensa luego existe… Al menos desde la perspectiva del presidente de la Confederación Helvética, Pascal Couchepin.

El gobierno suizo, abiertamente criticado en la prensa por la lentitud con la que tomó disposiciones y presentó un programa de rescate para el sector financiero, está convencido de que fue la decisión más acertada.

“Reflexionar primero, e intervenir después, era el mejor camino para consolidar el sistema financiero suizo en este periodo de volatilidad”, declaró Couchepin.

Durante una conferencia de prensa conjunta, organizada por el Ministerio de Finanzas, el Banco Nacional Suizo (BNS) y la Comisión Federal de Bancos (CFS) para dar a conocer los detalles del plan de rescate bancario, el presidente reiteró que la banca helvética está hoy bien capitalizada.

Precisó también que la decisión de apoyar con recursos públicos al UBS y la determinación del Credit Suisse de fortalecer su capital a través de un fondo de Qatar serán suficientes para sanear los problemas financieros que enfrentan ambos grupos.

Banqueros celebran

“Lo primero que hay que tener claro y en lo que debemos insistir es en que ésta es la crisis de dos bancos, no de la plaza financiera suiza”, afirmó a swissinfo, James Nason, portavoz de la Asociación Suiza de Banqueros (ASB).

Hay más de 300 instituciones en Suiza que operan con toda normalidad y cuya solidez ha sido probada. Sin embargo, cualquier medida adoptada para estabilizar a los dos bancos más grandes del sistema es bienvenida, agregó.

Al cuestionarle por qué, a su juicio, el UBS recibió respaldo del gobierno y Credit Suisse no, el representante de los banqueros respondió:

“Ambos bancos recibieron la oferta del gobierno, pero el Credit Suisse optó por capitalizarse por vía propia”. En este caso, a través del fondo soberano Qatar Investment Authority.

Por su parte, Edouard Cuendet, secretario de la Asociación de Banqueros Privados, señaló a swissinfo que el programa anunciado esta mañana “es una señal estupenda para la plaza financiera suiza”. Sobre todo porque genera un ambiente propicio para restaurar la confianza de la clientela que tenía dudas.

Además, con su decisión, Suiza deja claro que forma parte de la globalización financiera y que no está ajena ni al margen de las decisiones que toman otros países.

Sobre la participación de Qatar en el rescate del Credit Suisse Cuendet estimó que, lejos de representar un riesgo, el acceder a capitales internacionales en tiempos de volatilidad constituye una señal positiva.

Mostrar más

Banco Nacional Suizo

Eliminando pérdidas

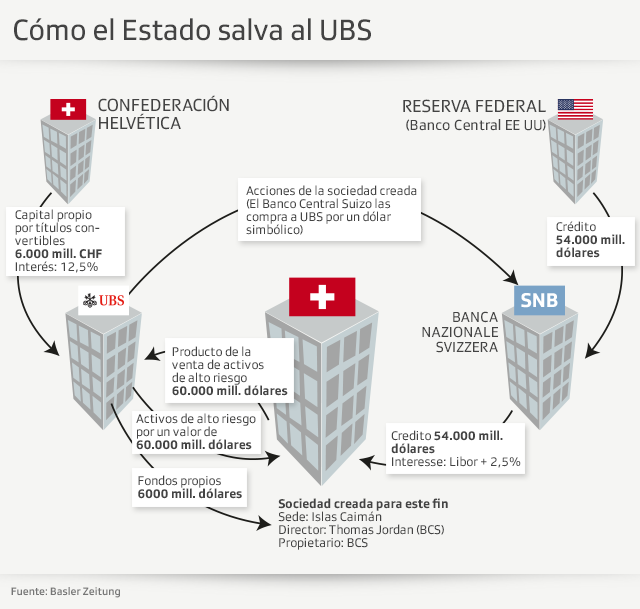

El sofisticado tejido financiero que presentaron hoy las autoridades financieras tiene un objetivo central: dotar de capital al UBS y al Credit Suisse. Aunque por vías muy diversas.

En el caso del UBS, la institución venderá sus títulos ‘basura’ a una sociedad constituida en el seno del BNS (banco central). Esto permitirá al UBS acceder a un préstamo de recursos ‘frescos’ hasta por 60.000 millones de dólares.

El acuerdo no será gratuito. Cuando el préstamo venza –en ocho años-, el banco central ganará una comisión por 1.000 millones de dólares.

Y está prevista una extensión de la línea a otros cuatro años más (12 años en total), si el UBS así lo solicita.

En principio, el Banco Nacional Suizo obtendrá directamente en dólares los recursos que prestará al UBS a través de un swap o intercambio con los francos suizos de sus arcas.

Mostrar más

Comisión Federal de Bancos

Credit Suisse, por sus medios

La estrategia del número dos de la banca helvética fue distinta. El Credit Suisse llegó a un acuerdo con la Comisión Federal de Bancos (CFB), que es la autoridad supervisora del sistema bancario, para capitalizarse con recursos de sus accionistas y venidos del extranjero.

Concretamente, el Credit Suisse se allegará de 10.000 millones de francos suizos antes del próximo 22 de octubre, por dos vías.

Emitirá obligaciones convertibles en acciones y aportará fondos de los propios accionistas. Llama la atención que sea el fondo soberano Qatar Investment Authority el principal proveedor de recursos frescos para el grupo.

El próximo 23 de octubre, el Credit Suisse presentará formalmente sus resultados financieros correspondientes al tercer trimestre de 2008, según anticipó, y en ellos dará a conocer pérdidas del orden de los 1.300 millones de francos suizos.

Tras el saneamiento que va a experimentar ahora, su estrategia apuntará a invertir más en la banca privada de modo que fortaleza los ingresos del grupo en una de sus áreas más rentables.

La espera fue larga, pero las señales fueron enviadas. Los temores, no obstante, tardarán más tiempo en desvanecerse. La crisis de los ‘subprime’ destruyó la confianza de muchos y reconstruirla no será un reto de dos días.

swissinfo, Andrea Ornelas

En el caso del UBS, los activos que le comprará el banco central a través de una nueva sociedad que se ha establecido para este objeto serán todos los préstamos hipotecarios residenciales que el banco suizo tiene registrados en EEUU y que sabe que son absolutamente incobrables.

En lo relativo al Credit Suisse, los fondos soberanos como el Qatar Investment Authority, se caracterizan por pertenecer a un gobierno interesado en rentabilizar sus excedentes presupuestarios a través de la inversión en empresas extranjeras.

Los fondos soberanos de Dubai, Qatar, China o Singapur han aprovechado la coyuntura de crisis que vive el mundo para invertir a gran escala en el sistema financiero mundial. Singapur apoyó al UBS a principios de 2008.

Las pérdidas acumuladas por el UBS desde el inicio de la crisis de los ‘subprime’ en agosto del 2007 ascienden ya a 42.500 millones de francos suizos.

Un fondo soberano de Singapur capitalizó al UBS con 11.500 millones de francos suizos en febrero pasado.

Con la capitalización que acaba de anunciar, el Credit Suisse cumple con los requisitos de capitalización que tenía exigidos a partir de 2013.

Pese a la magnitud de los apoyos anunciados al UBS y al Credit Suisse, el mercado de valores helvético (SWX) tiene sus dudas y titubea antes de entregarse al optimismo.

Las acciones del UBS iniciaron la jornada de hoy (16.10) con un valor de 18,70 francos suizos, dos francos por debajo del precio del cierre del miércoles (15.10).

El UBS experimentó el mejor momento de la jornada a las 10.45 horas, cuando su valor rebasó los 21 francos, para luego zigzaguear en las horas posteriores entre los 20 y los 21 francos.

Credit Suisse corrió una suerte parecida. Sus títulos cerraron con un precio de 45,90 francos suizos el miércoles, e iniciaron la jornada de hoy en 43 francos.

En su caso, el mejor desempeño se registró cerca del mediodía, cuando las acciones del banco número dos de Suiza se intercambiaban a 49,50.

Después retrocedieron para oscilar en las horas venideras alrededor de 47 francos.

En cumplimiento de los estándares JTI

Mostrar más: SWI swissinfo.ch, certificado por la JTI

Puede encontrar todos nuestros debates aquí y participar en las discusiones.

Si quiere iniciar una conversación sobre un tema planteado en este artículo o quiere informar de errores factuales, envíenos un correo electrónico a spanish@swissinfo.ch.