«Schweiz bleibt Zufluchtsort für Schwarzgeld aus dem Süden»

Die Entwicklungsländer sind die grossen Abwesenden bei den Bemühungen der Schweizer, ihren Finanzplatz zu säubern. Dominik Gross, Finanzexperte bei Alliance Sud, der Dachorganisation der Schweizer Hilfswerke, stellt diese Situation an den Pranger.

Die Zunahme von schwerwiegenden Geldwäscherei-Fällen, in die auch Schweizer Banken verwickelt sind (siehe Kasten) ist kein Zufall. Der internationale Druck auf die Schweiz in Sachen Steuerhinterziehung sowie die Einführung des Automatischen Informationsaustausches Externer Link(AIA) mit den Ländern der OECDExterner Link führten dazu, dass sich die Schweizer Banken heute vermehrt auf Entwicklungs- und Schwellenländer ausrichten.

Mehr

«Die Weissgeld-Strategie gilt für alle Regionen der Welt»

Trotz der damit verbundenen Risiken scheuen sich gewisse Finanzinstitute nicht, mit reichen Staatsangehörigen aus kritischen Ländern zu flirten, obschon es bei solchen Kunden oft schwierig ist, die Herkunft des Vermögens abzuklären.

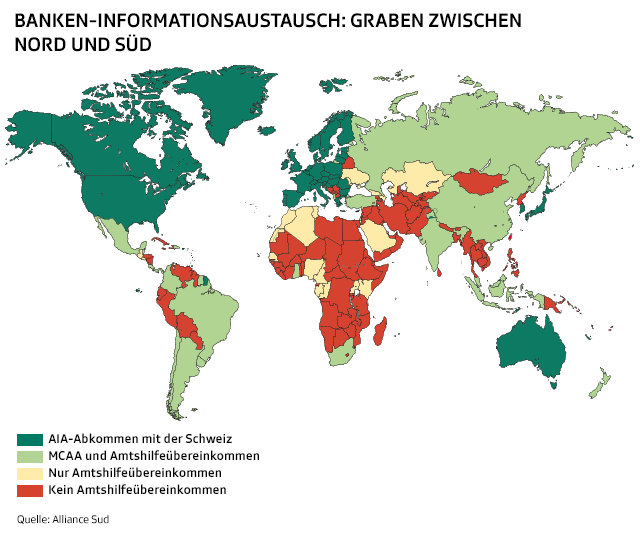

Die Hilfswerke und andere Schweizer Nichtregierungsorganisationen erheben ihre Stimme und prangern die Vorgehensweise der Schweizer Banken an. Sie sprechen von einer ZebrastrategieExterner Link: Aus den reichen Industrieländern werde nur noch Weissgeld angenommen, während aus armen Entwicklungsländern, die oft kaum eine Chance hätten, im Rahmen von AmtshilfeverfahrenExterner Link an relevante Steuerinformationen zu kommen, weiterhin Schwarzgeld in die Banken fliesse.

swissinfo.ch: Petrobras, 1MDB, FIFA-Affäre etc.: In jeden neuen grossen Korruptionsskandal sind Schweizer Banken verwickelt. Erstaunt Sie das?

Dominik Gross: Nicht wirklich. Das Gesetzgebungs-Arsenal der Schweiz im Kampf gegen die Geldwäscherei weist noch viele Mängel auf. Das grösste Problem besteht darin, dass es die Finanzintermediäre selber sind, die ihre Kunden durchleuchten und verdächtige Transaktionen, auf die sie dabei stossen, melden müssen. Der ganze Mechanismus beruht auf Vertrauen, während die Kontrollmöglichkeiten, mit der die FINMA [Eidgenössische FinanzmarktaufsichtExterner Link] ausgestattet wurde, sehr begrenzt sind. Angesichts der Skandale, die immer wieder auftreten, sieht man sehr gut, dass dieses System nicht funktioniert.

swissinfo.ch: Zeigt sich da auch eine Verbindung mit der neuen strategischen Ausrichtung des Finanzplatzes Schweiz?

D.G.: Wahrscheinlich. Mit der Abschaffung des Bankgeheimnisses gegenüber den OECD-Ländern stieg der Druck auf jene Banken, die sich auf den Bereich Vermögensverwaltung spezialisiert haben. Die meisten dieser Finanzinstitute haben sich neu ausgerichtet auf die aufstrebenden Märkte in Asien, Lateinamerika und Afrika, und gehen dabei manchmal bedeutende Risiken ein.

Mehr

Bankgeheimnis – Ein Graben zwischen Nord und Süd

Es ist auffallend, dass nicht nur kleine Banken in diese Geldwäscherei-Skandale verwickelt sind: So spielt zum Beispiel die UBS eine wichtige Rolle in der Affäre um den malaysischen Staatsfonds 1MDB. Viele Schweizer Vermögensverwalter haben sich neu auf Schwellenländer ausgerichtet und das zweifelhafte Geschäftsmodell beibehalten, mit dem sie seit dem Zweiten Weltkrieg so grossen Erfolg hatten.

swissinfo.ch: Wurde das Ende des Schweizer Bankgeheimnisses gegenüber dem Ausland zu früh angekündigt?

D.G.: Im Norden, in den Industrieländern, wird es ab 2018 mit dem Inkrafttreten des automatischen Informationsaustausches verschwinden. Aber ausserhalb der OECD, der EU und einigen Staaten wie Südkorea, Japan oder Brasilien geht es dem Bankgeheimnis sehr gut. Die Banken praktizieren eine Zebrastrategie: Sie nehmen von den reichen Ländern nur noch Weissgeld an, beherbergen aber nach wie vor Schwarzgeld aus Entwicklungsländern.

Trotz den jüngsten Entwicklungen hat der Finanzplatz Schweiz seinen Ruf für unrecht erworbene Vermögenswerte in Entwicklungsländern nicht verloren und bleibt ein bevorzugter Zufluchtsort für Schwarzgeld aus dem Süden. Dazu kommt die Rolle von Schweizer Anwälten, die, wie aus den Panama-Papieren ersichtlich wurde, eine bedeutende Rolle spielen bei der Gründung von Offshore-Gesellschaften, die dazu dienen, Gelder in Steuerparadiesen zu verstecken.

swissinfo.ch: Warum sind die Länder im Süden vom automatischen Informationsaustausch ausgeschlossen?

D.G.: Die neuen Standards wurden von der OECD entwickelt, einem Club reicher Länder, der vor allem den Interessen der reichen Staaten dient. Es wäre anders gekommen, wenn der automatische Informationsaustausch von einer UNO-Instanz gesteuert worden wäre. Zudem haben viele afrikanische Führungskräfte kein Interesse daran, in der Sache vorwärts zu machen, weil sie selber Gelder unterschlagen und ins Ausland gebracht haben.

swissinfo.ch: Was sind die Konsequenzen für diese Länder?

D.G.: Die Folgen sind oft katastrophal. So hängt zum Beispiel Nigeria enorm stark von einem kleinen Kreis extrem vermögender Personen ab. Verschwindet dieses Geld Richtung Norden, muss es ersetzt werden durch Entwicklungshilfe, um elementare Dienstleistungen in Bereichen wie Gesundheit, Ausbildung oder grundlegende Infrastrukturen sicher zu stellen.

Zieht man alle Finanzströme aus dem Süden in Betracht – Korruption, Geldwäscherei, Steuerhinterziehung, aber auch die Zinsen auf den Schulden – sieht man, dass die Summen sehr viel höher sind, als die Investitionen und Entwicklungshilfe aus dem Norden.

swissinfo.ch: Falls es sie überhaupt gibt, ist die Amtshilfe mit Entwicklungsländern oft schwierig. Im Juni schlug der Bundesrat vor, die Praxis in Bezug auf gestohlene Daten zu lockern: Gemäss der Botschaft, die dem Parlament vorgelegt wurde, sollen solche Daten unter bestimmten Bedingungen für Amtshilfegesuche verwendet werden können. Ist das kein bedeutender Schritt nach vorne?

D.G.: Das ist in der Tat ein wichtiger Schritt vorwärts, da gestohlene Daten oft die einzigen vorhandenen Elemente sind, die einem Staat ermöglichen, in der Schweiz ein Gesuch um Amtshilfe einzureichen. Indien reichte bisher gegen 1000 Gesuche ein und stützte sich dabei auf Kundendossiers, die der ehemalige HSBC-Informatiker Hervé Falciani gestohlen hatte. Die Bundesverwaltung darf diese Gesuche jedoch nicht beantworten, so lange die vorgeschlagene Gesetzesrevision nicht in Kraft ist. Leider entschied die zuständige Parlamentskommission Ende Oktober, die Reform nochmals zu verschieben, auf das nächste Jahr. Damit sich endlich etwas bewegt, wird man sicher abwarten müssen, bis der Druck der OECD stärker wird.

swissinfo.ch: Fehlt es Ihrer Ansicht nach also in der Schweiz am klaren Willen, den Zufluss illegaler Gelder einzudämmen, egal woher sie stammen, sei es Korruption, Handel jeglicher Art oder Steuerhinterziehung?

D.G.: Über die offiziellen Erklärungen des Bundesrats und der Vertreter des Finanzplatzes zur neuen Weissgeld-Strategie hinaus, kann man in der Tat feststellen, dass es bisher keinen wirklichen Mentalitätswandel gab, und dass kein politischer Wille besteht, neue Geschäftsmodelle zu entwickeln. Auf der legislativen Ebene entscheidet das Parlament immer nur für die Umsetzung der absolut minimalsten internationalen Standards, und auch dies nur dann, wenn der Marktzugang bedroht ist.

Paradoxerweise zeigen sich die Banken- und Wirtschaftsmilieus oft viel progressiver als das Parlament. Was die vorgeschlagene Revision des Gesetzes in Bezug auf gestohlene Daten angeht, unterstützen zum Beispiel die Schweizerische Bankiersvereinigung und economiesuisse, der Dachverband der Wirtschaft, die Botschaft des Bundesrates.

swissinfo.ch: Wie erklären Sie sich das?

D.G.: Mit den letzten Wahlen ist das Parlament ganz klar nach rechts gerutscht. Die Parteien überbieten sich seither, aufzuzeigen, dass sie dem Druck aus dem Ausland nicht nachgeben und in erster Linie die Interessen der Schweiz verteidigen.

Auch in der Bevölkerung spürt man eine gewisse Sättigung angesichts der sich wiederholenden Finanzskandale – egal ob es um SwissLeaks, Panama-Papiere oder Bahamaleaks geht. Die breite Öffentlichkeit zeigt sich nicht sehr offen, wenn es um Fragen von Transparenz und um ausgewogenere Wirtschaftsbeziehungen zwischen den verschiedenen Regionen der Welt geht.

Starke Zunahme des Geldwäscherei-Risikos

«Die Zahl der Meldungen wegen Verdachts auf Geldwäscherei hat ziemlich stark zugenommen», erklärte Mark Branson, Direktor der Finanzmarktaufsicht (FINMA)Externer Link. Für Branson ist dies ein Zeichen, dass die Branche diesem Problem heute mehr Aufmerksamkeit schenke.

Der FINMA-Direktor unterstrich auch, dass die «Vermögensverwaltung, die bedeutendste Geschäftstätigkeit der Banken im Land, gegenwärtig einen Paradigmenwandel» erlebe. Früher war das Bankgeheimnis für Personen aus dem Mittelstand, die in Nachbarländern lebten, aus Steuergründen interessant. Da es in dieser Form nicht mehr existiert, wandte sich die Branche der Schweizer Vermögensverwalter einer Kundschaft in viel weiter entfernten Ländern zu, oft in so genannten Schwellenländern. «Die Herkunft der Vermögen dieser Kunden ist viel schwieriger abzuklären», sagte Branson bei einer Pressekonferenz.

Deshalb hatte die FINMA die Banken im April aufgerufen, ihre Bemühungen zu verstärken, um verdächtige Kunden oder Transaktionen zu melden. In einem Interview mit der Sonntags-Zeitung und Le Matin Dimanche hatte Branson erklärt, einige Banken gingen im Kampf um neue Kundengelder hohe Geldwäschereirisiken ein. Er präzisierte, dass die FINMA etwa 15 Banken wegen Geldwäschereirisiken im Visier habe. «Das heisst noch nicht, dass sie Geld gewaschen haben, aber dass sie diesen Risiken besonders ausgesetzt sind», sagte der FINMA-Direktor.

Sie können den Autor dieses Artikels auf Twitter kontaktieren: @samueljabergExterner Link

Hat die Schweiz genügend Anstrengungen unternommen, um ihren Finanzplatz zu säubern? Ihre Meinung interessiert uns.

(Übertragung aus dem Französischen: Rita Emch)

In Übereinstimmung mit den JTI-Standards

Einen Überblick über die laufenden Debatten mit unseren Journalisten finden Sie hier. Machen Sie mit!

Wenn Sie eine Debatte über ein in diesem Artikel angesprochenes Thema beginnen oder sachliche Fehler melden möchten, senden Sie uns bitte eine E-Mail an german@swissinfo.ch